Anhang zur Konzernrechnung

Die SFS Group AG ist eine Aktiengesellschaft nach schweizerischem Recht mit Sitz in Heerbrugg, Gemeinde Widnau/SG (Schweiz). Gleichzeitig ist sie die Muttergesellschaft aller SFS Unternehmen und damit der SFS Group.

Alle nachfolgenden Werte sind in CHF Millionen angegeben und beziehen sich bei Bilanzpositionen auf den 31. Dezember und bei Erfolgsrechnungspositionen auf das Geschäftsjahr vom 1. Januar bis 31. Dezember.

Die Struktur des Anhangs setzt sich wie folgt zusammen:

- Allgemeine Informationen

- Performance

- Eingesetztes Betriebskapital

- Finanzierung und Risikomanagement

- Konzernstruktur

- Ereignisse nach dem Bilanzstichtag

Diese Konzernrechnung vermittelt ein den tatsächlichen Verhältnissen entsprechendes Bild der Vermögens-, Finanz- und Ertragslage (true and fair view) der SFS Group. Sie wurde in Übereinstimmung mit den gesamten bestehenden Fachempfehlungen zur Rechnungslegung (Swiss GAAP FER) erstellt. Als Grundlage für die Konzernrechnung dienten die nach einheitlichen Grundsätzen zur Rechnungslegung per 31. Dezember erstellten Jahresrechnungen der Konzerngesellschaften. Die Konzernrechnung basiert auf dem Prinzip der historischen Anschaffungskosten (mit Ausnahme von Wertschriften und derivativen Finanzinstrumenten, die zum Fair Value erfasst werden) und wird unter der Annahme der Fortführung der Unternehmenstätigkeit erstellt. Im Berichtsjahr wurden folgende neue oder überarbeitete Fachempfehlungen zur Rechnungslegung (Swiss GAAP FER) erstmalig angewendet:

- Swiss GAAP FER 28 «Zuwendung der öffentlichen Hand»

- Swiss GAAP FER 30 «Konzernrechnung»

Die minimalen Auswirkungen aufgrund der Anwendung der neuen oder überarbeiteten Fachempfehlungen wurden in der Konzernrechnung berücksichtigt.

Die Konzernrechnung umfasst die SFS Group AG sowie alle in- und ausländischen Konzerngesellschaften. Für Unternehmen, an denen die SFS Group AG direkt oder indirekt mit mehr als 50% der Stimmrechte beteiligt ist, wird eine Beherrschung angenommen und die Vollkonsolidierung angewendet. Dabei werden die Aktiven und Passiven sowie der Aufwand und Ertrag der jeweiligen Gesellschaften zu 100% erfasst. Anteile von Drittaktionärinnen und -aktionären am Eigenkapital und am Ergebnis sind in der Konzernbilanz und in der Konzernerfolgsrechnung als Minderheitsanteile ausgewiesen. Die konsolidierte Jahresrechnung basiert auf den nach einheitlichen Richtlinien erstellten Einzelabschlüssen der Konzerngesellschaften per 31. Dezember.

Forderungen, Verbindlichkeiten, Aufwände und Erträge zwischen den konsolidierten Gesellschaften werden gegenseitig verrechnet. Aus konzerninternen Transaktionen stammende Zwischengewinne werden eliminiert.

Die Kapitalkonsolidierung erfolgt nach der Erwerbsmethode. Auf den Zeitpunkt der Erstkonsolidierung werden die bestehenden Aktiven und Passiven der erworbenen Gesellschaften nach konzerneinheitlichen Grundsätzen zum Marktwert bewertet und dem Erwerbspreis gegenübergestellt. Ein dabei entstehender Goodwill wird mit dem Eigenkapital verrechnet. Bei Veräusserungen wird ein zu einem früheren Zeitpunkt mit dem Eigenkapital verrechneter erworbener Goodwill zu den ursprünglichen Kosten berücksichtigt, um den erfolgswirksamen Gewinn oder Verlust zu ermitteln.

Im Laufe des Berichtsjahres erworbene Konzerngesellschaften sind ab Erwerb in die Konzernrechnung einbezogen und veräusserte Gesellschaften oder Unternehmensbereiche ab Verkauf ausgeschlossen. Unternehmen, welche die SFS Group mit einem gleichberechtigten Partner führt, werden als Gemeinschaftsunternehmen (Joint Ventures) bezeichnet. Die gemeinschaftliche Führung in Joint Ventures ist vertraglich geregelt. Wichtige Entscheide in der Finanz- und Geschäftspolitik sowie in der Führung des Unternehmens können nur gemeinsam getroffen werden. Unternehmen, bei denen die SFS Group einen massgeblichen Einfluss ausübt, werden als Assoziierte bezeichnet. Bei Assoziierten hat die SFS Group die Möglichkeit, bei finanz- und geschäftspolitischen Entscheidungen mitzuwirken, ohne jedoch eine Kontrolle oder Beherrschung ausüben zu können. Der SFS Stimmenanteil liegt bei Gemeinschaftsunternehmen und Assoziierten bei 20% bis 50%. SFS Group hat ein Recht am Nettovermögen. Die Bewertung erfolgt nach der Equity Methode. Ein allfälliger Goodwill wird mit dem Eigenkapital verrechnet.

Die Gesellschaften der SFS Group verwenden die funktionale Währung des jeweiligen lokalen Wirtschaftsraumes. Bei den Einzelabschlüssen werden Transaktionen in Fremdwährungen zu den jeweiligen Tageskursen umgerechnet. Monetäre Vermögenswerte und Schulden in Fremdwährungen werden zu Jahresendkursen umgerechnet. Die daraus entstehenden Kursgewinne oder -verluste werden erfolgswirksam verbucht, es sei denn, sie werden im Eigenkapital als Cash Flow Hedges erfasst.

Die Konzernrechnung wird in Schweizer Franken (CHF) ausgewiesen. Zum Zweck der Konsolidierung werden die in ausländischen Währungen erstellten Abschlüsse in Schweizer Franken umgerechnet. Aktiven und Passiven werden zu Bilanzstichtagskursen umgerechnet. Aufwände und Erträge werden zu Jahresdurchschnittskursen umgerechnet. Die sich ergebenden Differenzen werden dem Eigenkapital zugeordnet.

Umrechnungsdifferenzen von langfristigen Konzerndarlehen in fremder Währung mit Beteiligungscharakter werden im Eigenkapital erfasst und bei Veräusserung der Beteiligung oder Rückzahlung des Darlehens erfolgswirksam aufgelöst.

Bei der Erstellung eines Jahresabschlusses muss die Konzernleitung Schätzungen vornehmen und Annahmen treffen, die sich auf die Höhe der ausgewiesenen Aktiven und Passiven, das Offenlegen von Eventualverbindlichkeiten und -forderungen zum Zeitpunkt der Bilanzierung sowie auf die Erträge und Aufwendungen der Berichtsperiode auswirken. Die tatsächlichen Ergebnisse können von den Schätzungen abweichen.

Dies betrifft insbesondere Schätzungen und Annahmen zur Bewertung des Warenlagers, zur Festlegung der Nutzungsdauer des Anlagevermögens sowie zum Ansatz und zur Bewertung der erforderlichen Steuerverbindlichkeiten und Steuerguthaben. Die Schätzungen und Annahmen werden kontinuierlich überprüft. Sie basieren auf Erfahrungswerten und sonstigen Faktoren, die unter den gegebenen Umständen als zutreffend betrachtet werden.

In diesem Kapitel werden die Performance und die Segmentinformationen sowie ausgewählte Ertrags- und Aufwandpositionen erläutert.

Die SFS Group ist in die drei Segmente Engineered Components, Fastening Systems und Distribution & Logistics gegliedert.

Die beiden bisherigen Divisionen Industrial und Medical werden seit 1. Januar 2024 in der neuen Division Medical & Industrial Specials innerhalb des Segments Engineered Components (EC) zusammengefasst. Die Division Riveting, die Bestandteil des Segments Fastening Systems (FS) war, wurde am 1. Januar 2024 in die beiden Divisionen Automotive und Medical & Industrial Specials umgegliedert. Entsprechend erfolgt der Ausweis, die Überwachung und Beurteilung der Ertragslage der ehemaligen Division Riveting ab 1. Januar 2024 als Bestandteil des Segments Engineered Components.

Die Vorjahreszahlen wurden zur besseren Vergleichbarkeit der neuen Segmentsaufteilung angepasst.

Die Überwachung und Beurteilung der Ertragslage wird anhand des EBIT und des Betriebserfolgs vor Abschreibungen und Amortisationen (EBITDA) vorgenommen. Die Segmente wenden dieselben Bilanzierungs- und Bewertungsgrundsätze wie der Konzern an. Interne Transaktionen werden zu konzernüblichen Bedingungen durchgeführt.

Die Segmentaktiven enthalten alle direkt zuteilbaren Vermögenswerte wie Forderungen, Vorräte, aktive Rechnungsabgrenzungen, Sachanlagen, immaterielle Anlagen und latente Steuerguthaben. Die Segmentpassiven umfassen alle direkt zuteilbaren Verbindlichkeiten, passive Rechnungsabgrenzungen, Vorsorgeverpflichtungen, Rückstellungen und latente Steuerverbindlichkeiten. Finanzanlagen und Finanzverbindlichkeiten sind keinem Segment zugeteilt.

Die betrieblichen Nettoaktiven sind Aktiven reduziert um die Passiven. Forderungen und Vorräte vermindert um kurzfristige Verbindlichkeiten und passive Rechnungsabgrenzungsposten bilden das Nettoumlaufvermögen. Die Aktiven und Passiven sowie der Aufwand und Ertrag zwischen den Segmenten werden eliminiert und in der Spalte «Corporate» ausgewiesen. Das Segment Corporate enthält zusätzlich zu den Eliminierungen der Intercompany-Beträge zwischen den Segmenten die Zahlen der Business Support Functions (vormals Technology, Corporate Services und Corporate IT & Finance).

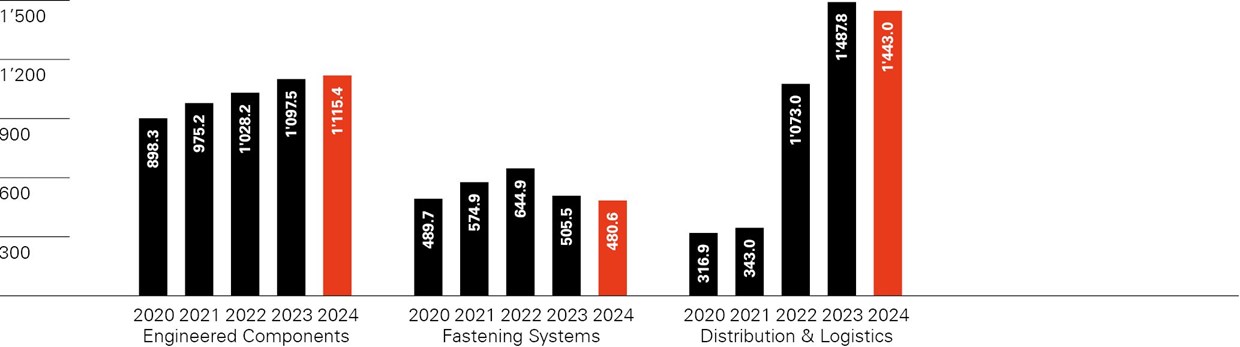

Umsätze mit Dritten

in CHF Mio.

EBIT

in CHF Mio.

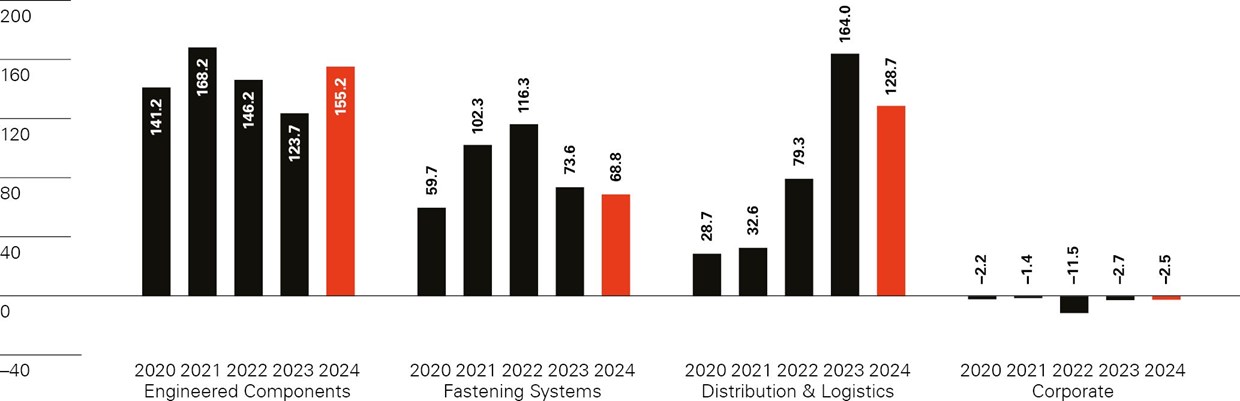

EBIT

in % vom Nettoumsatz

• Fastening Systems: 2020 CHF 2.1 Mio. Buchgewinne

• Corporate: 2021 CHF 3.1 Mio. Buchgewinne

• Distribution & Logistics: 2022 CHF 22.9 Mio. Amortisation Lageraufwertung (Step-up) im Zusammenhang mit der Kaufpreisallokation der Hoffmann SE sowie erstmalige Intra-Segment-Zwischengewinnelimination auf Lagerbeständen

2024 | Anhang | Engineered Components | Fastening Systems | Distribution & Logistics | Corporate | Total |

Umsatz mit Dritten | 1’115.4 | 480.6 | 1’443.0 | – | 3’039.0 | |

Veränderung zum Vorjahr in % | 1.6 | –4.9 | –3.0 | – | –1.7 | |

Nettoumsatz | 1’124.9 | 488.5 | 1’437.1 | –19.4 | 3’031.1 | |

EBITDA | 236.2 | 80.6 | 159.0 | 4.0 | 479.8 | |

in % vom Nettoumsatz | 21.0 | 16.5 | 11.1 | 15.8 | ||

Betriebserfolg (EBIT) | 155.2 | 68.8 | 128.7 | –2.5 | 350.2 | |

in % vom Nettoumsatz | 13.8 | 14.1 | 9.0 | 11.6 | ||

Investitionen | 106.1 | 18.5 | 15.4 | 8.9 | 148.9 | |

Betriebliche Aktiven | 1’141.3 | 287.0 | 766.0 | 93.9 | 2’288.2 | |

Betriebliche Passiven | 203.0 | 67.2 | 152.1 | 62.1 | 484.4 | |

Eingesetztes Betriebskapital | 938.3 | 219.8 | 613.9 | 31.8 | 1’803.8 | |

davon Nettoumlaufvermögen | 296.5 | 124.7 | 326.6 | –10.5 | 737.3 | |

2023 restated1 | Anhang | Engineered Components | Fastening Systems | Distribution & Logistics | Corporate | Total |

Umsatz mit Dritten | 1’097.5 | 505.5 | 1’487.8 | – | 3’090.8 | |

Nettoumsatz | 1’102.8 | 515.3 | 1’477.8 | –22.9 | 3’073.0 | |

EBITDA | 203.6 | 84.5 | 193.7 | 4.2 | 486.0 | |

in % vom Nettoumsatz | 18.5 | 16.4 | 13.1 | 15.8 | ||

Betriebserfolg (EBIT) | 123.7 | 73.6 | 164.0 | –2.7 | 358.6 | |

in % vom Nettoumsatz | 11.2 | 14.3 | 11.1 | 11.7 | ||

Investitionen | 127.1 | 19.0 | 20.4 | 7.5 | 174.0 | |

Betriebliche Aktiven | 1’072.4 | 274.9 | 792.5 | 80.4 | 2’220.2 | |

Betriebliche Passiven | 202.2 | 61.0 | 169.1 | 59.2 | 491.5 | |

Eingesetztes Betriebskapital | 870.2 | 213.9 | 623.4 | 21.2 | 1’728.7 | |

davon Nettoumlaufvermögen | 278.0 | 132.7 | 328.1 | –17.9 | 720.9 |

1Die Vorjahreszahlen wurden zur besseren Vergleichbarkeit der neuen Segmentsaufteilung angepasst.

Im Berichtsjahr hat SFS mit keinem Kunden einen Umsatz über der berichtspflichtigen Wertschwelle von 10% am Drittumsatz erzielt (Vj. keinem).

Umsatz nach Region | Anhang | 2024 | % | 2023 | % |

Schweiz | 351.4 | 11.6 | 362.5 | 11.7 | |

Deutschland | 897.3 | 29.5 | 930.3 | 30.1 | |

Übriges Europa | 857.8 | 28.2 | 892.7 | 28.9 | |

Nordamerika | 521.0 | 17.1 | 504.8 | 16.3 | |

China | 256.4 | 8.4 | 265.4 | 8.6 | |

Übriges Asien | 147.2 | 4.8 | 127.8 | 4.2 | |

Afrika, Australien | 7.9 | 0.4 | 7.3 | 0.2 | |

Umsatz mit Dritten | 3’039.0 | 100.0 | 3’090.8 | 100.0 | |

Nicht zuordenbare Posten | –7.9 | –17.8 | |||

Total Nettoumsatz | 3’031.1 | 3’073.0 |

Die Umsätze werden den Ländern der Leistungsempfänger zugeordnet. Nicht zuordenbare Posten setzen sich aus fakturierter Fracht, abgesicherten Fremdwährungseffekten und Skonti zusammen.

Umsatz nach Endmarkt | Anhang | 2024 | % | 2023 | % |

Automobilindustrie | 633.7 | 20.9 | 642.2 | 20.8 | |

Bauindustrie | 616.9 | 20.3 | 644.3 | 20.8 | |

Elektro- und Elektronikindustrie | 400.0 | 13.1 | 395.1 | 12.8 | |

Industrielle Fertigung | 826.9 | 27.2 | 847.1 | 27.4 | |

Medizinaltechnikindustrie | 188.5 | 6.2 | 175.1 | 5.7 | |

Übrige Industrien | 373.0 | 12.3 | 387.0 | 12.5 | |

Umsatz mit Dritten | 3’039.0 | 100.0 | 3’090.8 | 100.0 | |

Nicht zuordenbare Posten | –7.9 | –17.8 | |||

Total Nettoumsatz | 3’031.1 | 3’073.0 |

Überleitung der Segmentergebnisse zur Erfolgsrechnung und zur Bilanz

Erfolgsrechnung | Anhang | 2024 | 2023 |

Betriebserfolg (EBIT) | 350.2 | 358.6 | |

Finanzergebnis | –26.7 | –8.3 | |

Ergebnisanteil von Assoziierten/Gemeinschaftsunternehmen | 2.8 | 1.9 | |

Gewinn vor Ertragssteuer | 326.3 | 352.2 |

Passiven | Anhang | 2024 | 2023 |

Betriebliche Passiven | 484.4 | 491.5 | |

+ Kurzfristige Finanzverbindlichkeiten | 276.0 | 36.7 | |

+ Kurzfristige derivative Finanzinstrumente | 1.4 | – | |

+ Sonstige langfristige Verbindlichkeiten | 7.6 | 6.8 | |

+ Langfristige Finanzverbindlichkeiten | 283.6 | 636.1 | |

Fremdkapital | 1’053.0 | 1’171.1 | |

Eigenkapital (Nettoaktiven) | 1’559.2 | 1’375.7 |

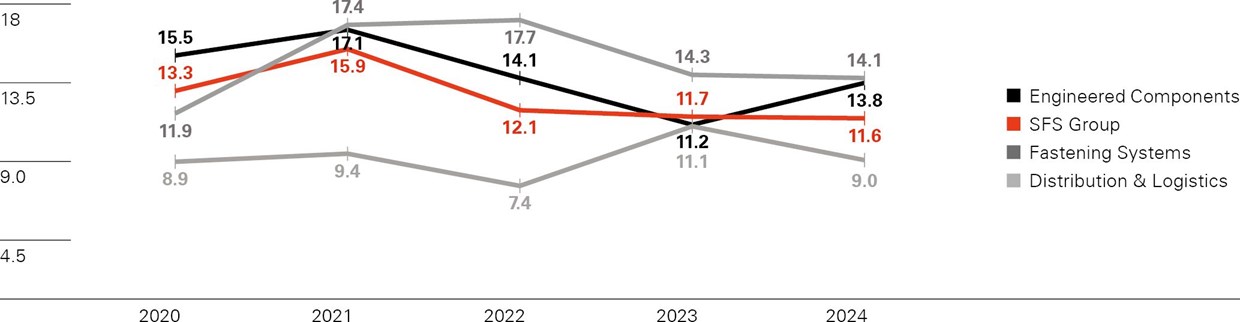

Nettoumsatz

in CHF Mio.

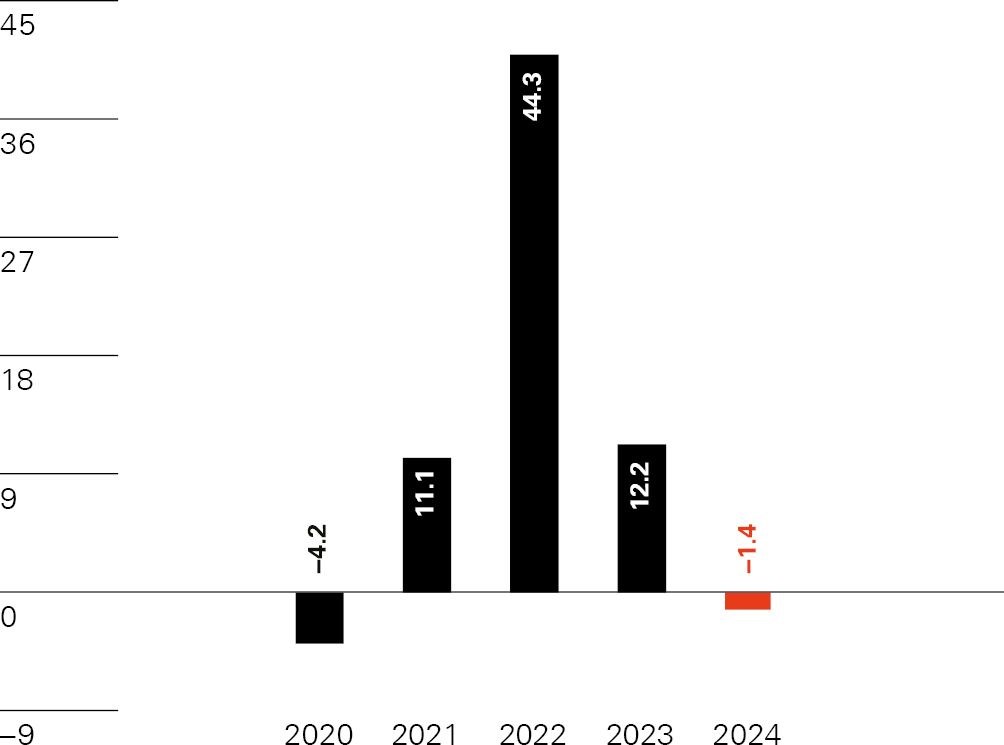

Wachstum Nettoumsatz

in %

2024 | 2023 | |

Umsatz mit Dritten | 3’039.0 | 3’090.8 |

Übrige Posten | –7.9 | –17.8 |

Nettoumsatz | 3’031.1 | 3’073.0 |

Der Umsatz mit Dritten veränderte sich im Vergleich zum Vorjahr um –1.7% (Vj. 12.6%). Konsolidierungseffekte trugen 0.1% (Vj. 14.6%) zur Umsatzveränderung bei. Bei vergleichbarem Konsolidierungskreis und unter Ausklammerung von Währungseffekten ist der Umsatz um 0.1% gestiegen (Vj. 2.1%). Der Währungseffekt macht –1.9% (Vj. –4.1%) aus.

Im Umsatz sind keine Zinsen, Nutzungsentgelte oder Dividenden enthalten.

Erlöse werden dann aus dem Verkauf von Waren und Dienstleistungen erfasst, wenn die massgeblichen Eigentumsrisiken oder der Eigentumsnutzen auf den Käufer übertragen sind. Dies ist normalerweise nach Lieferung und Fakturierung der Produkte oder bei Erbringung der Dienstleistungen der Fall. Skonti, Rabatte und Kundenrückvergütungen werden erlösmindernd verbucht.

2024 | 2023 | |

Dienstleistungsertrag | 19.0 | 17.3 |

Mietertrag Immobilien | 1.0 | 1.0 |

Anlagenbau und Eigenleistungen | 11.1 | 11.8 |

Buchgewinn auf Anlagenabgängen | 1.9 | 3.3 |

Erfolgsbezogene Zuwendungen der öffentlichen Hand | 2.5 | 4.5 |

Total | 35.5 | 37.9 |

Die SFS Group hat im Jahr 2020 ein Projekt zur Erneuerung des ERP auf SAP S/4HANA gestartet. Das Projekt wurde im Jahr 2024 weitergeführt. Ein Teil des Projekts wurde 2022 abgeschlossen und in den immateriellen Anlagen aktiviert, der restliche Teil des Projekts wird voraussichtlich 2025 abgeschlossen. Die aktivierbaren Eigenleistungen werden kapitalisiert.

Erfolgsbezogene Zuwendungen der öffentlichen Hand werden angesetzt, wenn eine angemessene Sicherheit darüber besteht, dass die damit verbundenen Bedingungen erfüllt werden und der Wert der Zuwendungen verlässlich schätzbar ist. Die Zuwendungen werden in den Perioden ertragswirksam erfasst, in denen die entsprechenden Aufwendungen entstehen. Der Vorjahres-Ausweis der erfolgsbezogenen Zuwendungen der öffentlichen Hand wurde der neuen Fachempfehlung Swiss GAAP FER 28 angepasst. Im Vorjahr wurden erfolgsbezogene Zuwendungen der öffentlichen Hand im Betrag von CHF 4.5 Mio. als Bestandteil des Dienstleistungsertrags ausgewiesen. Im Geldzufluss aus Betriebstätigkeit sind in der Berichtsperiode erfolgsbezogene Zuwendungen der öffentlichen Hand im Betrag von CHF 2.3 Mio. (Vj. CHF 4.5 Mio.) enthalten.

2024 | 2023 | |

Löhne und Gehälter | 674.2 | 654.5 |

Erfolgsbeteiligung | 9.6 | 9.5 |

Sozialleistungen | 153.9 | 147.3 |

Übriger Personalaufwand | 16.5 | 18.3 |

Total | 854.2 | 829.6 |

Im Personalaufwand sind 2024 weltweit Beiträge aus staatlichen Unterstützungsprogrammen von CHF 0.5 Mio. (Vj. CHF 0.0 Mio.) aufwandmindernd verrechnet.

Aktienbasierte Kompensation

Die Mitglieder des Verwaltungsrats und der Konzernleitung erhalten eine variable Vergütung in Form von Aktien der SFS Group AG. Die abgegebenen Aktien unterliegen einer Sperrfrist von mindestens drei Jahren. Der erfasste Aufwand dieser Vergütungen in Aktien bemisst sich nach dem Kurswert am Tag der Gewährung. Die Kosten von CHF 1.7 Mio. (Vj. CHF 1.5 Mio.) werden der Erfolgsrechnung unter der Position «Personalaufwand» belastet.

Zusätzlich führt SFS in der Regel alle zwei Jahre ein Aktienkaufprogramm für ausgewählte Mitarbeitende durch. Dabei werden Aktien der SFS Group AG an Organmitglieder, Kadermitarbeitende sowie Spezialistinnen und Spezialisten mit einem Einschlag verkauft. Der Einschlag wird dem Personalaufwand belastet. Das letzte Aktienkaufprogramm fand 2023 statt.

2024 | 2023 | |

Werkzeuge, Energie, Unterhalt | 163.1 | 165.2 |

Verkaufs- und Vertriebskosten | 165.6 | 171.3 |

Sonstiger Betriebsaufwand | 125.1 | 125.3 |

Total | 453.8 | 461.8 |

Im Sonstigen Betriebsaufwand sind in der Berichtsperiode operative Leasingaufwendungen im Betrag von CHF 42.0 Mio. (Vj. CHF 34.2 Mio.) enthalten. Die gesamten Ausgaben für Forschung und Entwicklung betragen CHF 76.0 Mio. (Vj. CHF 60.8 Mio.). Sie fallen in den Bereichen Entwicklung, Werkzeuge, Bemusterung und Vorbereitung auf die Grossserienproduktionen an und sind in verschiedenen Aufwandpositionen der Erfolgsrechnung enthalten.

Entwicklungskosten werden nur aktiviert, sofern die zukünftigen Erträge den aktivierten Betrag decken und die weiteren von Swiss GAAP FER verlangten Kriterien erfüllt sind. Die Anforderungen für die Aktivierungsfähigkeit nach Swiss GAAP FER für die oben aufgeführten anderen betrieblichen Aufwendungen sind im Berichtsjahr sowie im Vorjahr nicht erfüllt.

2024 | 2023 | |

Zinsaufwand | –18.8 | –20.1 |

Währungsverluste auf Finanzanlagen | –10.8 | – |

Finanzaufwand | –29.6 | –20.1 |

Zinsertrag | 2.9 | 1.9 |

Währungsgewinne auf Finanzanlagen | – | 9.9 |

Finanzertrag | 2.9 | 11.8 |

Finanzergebnis | –26.7 | –8.3 |

Fremdkapitalkosten werden grundsätzlich in jener Periode erfolgswirksam als Aufwand erfasst, in der sie anfallen. Es sei denn, sie werden beim Bau oder bei der Herstellung eines qualifizierten Vermögenswertes als Teil der Anschaffungskosten aktiviert.

2024 | 2023 | |

Laufender Steueraufwand | 91.5 | 87.5 |

Latenter Steueraufwand (+)/-ertrag (–) | –7.9 | –3.8 |

Ertragssteuern | 83.6 | 83.7 |

Überleitung | ||

Gewinn vor Ertragssteuern | 326.3 | 352.2 |

Erwarteter Steuersatz in % | 14.3 | 14.3 |

Erwarteter Steueraufwand | 46.7 | 50.4 |

Abweichende Steuersätze | 33.2 | 38.4 |

Steuersatzänderung bei den latenten Steuern | 0.0 | –5.0 |

Nicht steuerwirksame Posten | 3.9 | –1.7 |

Änderungen bei Verlustvorträgen | 2.3 | –0.1 |

Vorjahres- und übrige Posten | –2.5 | 1.7 |

Ertragssteuern | 83.6 | 83.7 |

Effektiver Steuersatz in % | 25.6 | 23.8 |

Die Ertragssteuern enthalten die bezahlten und noch anfallenden Steuern auf den massgebenden Gewinnen der Einzelgesellschaften. Die Überleitung ist eine Zusammenfassung individueller Überleitungsrechnungen, die zu den gültigen Steuersätzen der jeweiligen Steuerhoheit erstellt wurde. Der zu erwartende Steuersatz für den Gewinn vor Steuern beträgt 14.3% (Vj. 14.3%) und richtet sich nach dem maximalen Steuersatz für juristische Personen im Kanton St. Gallen.

Die OECD hat im Dezember 2021 Mustervorschriften der zweiten Säule (Pillar Two) für die nationale Umsetzung der globalen Mindeststeuer von 15% veröffentlicht (BEPS 2.0). Von der Mindeststeuer betroffen sind multinationale Unternehmen mit einem konsolidierten Umsatz von mehr als EUR 750 Mio. In der Zwischenzeit wurden in der Schweiz sowie in verschiedenen Ländern, in denen SFS tätig ist, die relevanten Vorschriften umgesetzt. Diese Vorschriften sind für die SFS Group ab dem Geschäftsjahr 2024 anzuwenden. Die SFS Group hat auf Basis der Finanzzahlen 2024 die potenziellen Auswirkungen auf die Steuern in Zusammenhang mit BEPS 2.0 und insbesondere in Bezug auf die so genannten Transitional CbCR Safe Harbour Tests (TSH-Tests) analysiert. Aufgrund der heute verfügbaren Informationen geht die SFS Group davon aus, die TSH-Tests in allen relevanten Jurisdiktionen zu erfüllen, weshalb keine materiellen Ergänzungssteuern für das Jahr 2024 erwartet werden. Die SFS Group überwacht die weiteren Entwicklungen der BEPS-2.0-Vorschriften und deren möglichen Auswirkungen auf die Gruppe laufend.

Das eingesetzte Betriebskapital setzt sich aus den betrieblichen Aktiven abzüglich den betrieblichen Passiven zusammen. Die betrieblichen Aktiven enthalten alle den Segmenten direkt zuteilbaren Vermögenswerte wie Forderungen, Vorräte, aktive Rechnungsabgrenzungen, Sachanlagen, immaterielle Anlagen und latente Steuerguthaben. Die betrieblichen Passiven umfassen alle den Segmenten direkt zuteilbaren Verbindlichkeiten, passive Rechnungsabgrenzungen, Vorsorgeverpflichtungen, Rückstellungen und latente Steuerverbindlichkeiten.

2024 | 2023 | |

Gegenüber Dritten | 472.8 | 463.7 |

Gegenüber Assoziierten/Gemeinschaftsunternehmen | 0.3 | 0.3 |

Gegenüber nahestehenden Personen | 0.2 | 0.2 |

Wertberichtigungen | –4.9 | –5.7 |

Total | 468.4 | 458.5 |

Altersstruktur | 2024 | 2023 |

Nicht fällig | 400.0 | 379.4 |

Überfällig 1–30 Tage | 52.2 | 59.0 |

Überfällig 31–90 Tage | 16.4 | 17.9 |

Überfällig >91 Tage | 4.7 | 7.9 |

Forderungen aus Lieferungen und Leistungen (brutto) | 473.3 | 464.2 |

Wertberichtigungen | –4.9 | –5.7 |

Forderungen aus Lieferungen und Leistungen (netto) | 468.4 | 458.5 |

Kurzfristige Forderungen sind zum Nominalwert bilanziert. Die Wertberichtigungen werden aufgrund der Fälligkeitsstruktur und der erkennbaren Bonitätsrisiken bestimmt.

2024 | 2023 | |

Mehrwert- und Verrechnungssteuer | 17.1 | 16.8 |

Guthaben aus Lieferantenrückvergütungen | 36.2 | 41.1 |

Sonstige Guthaben | 26.7 | 26.4 |

Kurzfristige derivative Finanzinstrumente | 26.8 | 2.0 |

Total | 106.8 | 86.3 |

2024 | 2023 | |

Rohmaterial | 56.5 | 55.0 |

Hilfs- und Betriebsstoffe | 12.8 | 11.5 |

Halbfabrikate | 92.9 | 84.1 |

Fertigfabrikate inkl. Handelswaren | 476.4 | 485.5 |

Wertberichtigungen | –86.2 | –85.2 |

Total | 552.4 | 550.9 |

Vorräte sind grundsätzlich zu durchschnittlichen Anschaffungs- bzw. Herstellungskosten bilanziert oder − falls dieser tiefer ist − zum Netto-Marktwert. Die Herstellungskosten enthalten die Material- und Fertigungseinzelkosten sowie einen angemessenen Anteil der Fertigungsgemeinkosten. Letztere basieren auf Kalkulationen bei normaler Kapazitätsauslastung. Lieferantenskonti werden als Anschaffungspreisminderung erfasst.

Die notwendigen Wertberichtigungen werden auf der Basis einer Einzelwertberichtigung vorgenommen und in der Regel wie folgt ermittelt: Der mengenmässige Lagerbestand jedes Artikels wird dem Jahresverbrauch über die letzten zwölf Monate gegenübergestellt. Ein erster Jahresverbrauch, der lagernd ist, wird zu 100% bewertet. Falls der Bestand höher als ein Jahresverbrauch ist, wird der überschiessende Bestand bis zu einem zweiten Jahresverbrauch zu 50% wertberichtigt. Der Bestand, der zwei Jahresverbräuche übersteigt, wird vollständig wertberichtigt. Produkte, die bis maximal 18 Monate vor dem Bilanzstichtag ins Sortiment aufgenommen wurden, werden als Neuprodukte betrachtet und nicht wertberichtigt.

Zusätzlich erfolgt eine Gegenüberstellung des durchschnittlichen Netto-Verkaufspreises nach Abzug von Veräusserungskosten zum Lagerwert am Bilanzstichtag. Liegt der Verkaufspreis abzüglich Veräusserungskosten unter dem Lagerwert, werden im Umfang dieser Differenz weitere Wertberichtigungen erfasst.

Unbebaute Grundstücke | Grundstücke und Bauten | Anlagen und Einrichtungen | Anlagen in Bau | Total | |

Anschaffungswert 01.01.2023 | 19.8 | 866.7 | 1’261.4 | 85.0 | 2’232.9 |

Änderungen des Konsolidierungskreises | – | – | 0.3 | – | 0.3 |

Zugänge | – | 22.3 | 64.3 | 74.9 | 161.5 |

Abgänge | – | –1.3 | –22.7 | – | –24.0 |

Umgliederungen | – | 10.7 | 36.7 | –48.6 | –1.2 |

Umrechnungsdifferenzen | –0.8 | –35.8 | –61.1 | –4.7 | –102.4 |

Anschaffungswert 31.12.2023 | 19.0 | 862.6 | 1’278.9 | 106.6 | 2’267.1 |

Änderungen des Konsolidierungskreises | – | 0.1 | 0.9 | – | 1.0 |

Zugänge | – | 9.6 | 70.7 | 61.0 | 141.3 |

Abgänge | – | –2.5 | –23.2 | –0.2 | –25.9 |

Umgliederungen | – | 19.2 | 44.3 | –64.2 | –0.7 |

Umrechnungsdifferenzen | 0.2 | 16.0 | 31.9 | 3.8 | 51.9 |

Anschaffungswert 31.12.2024 | 19.2 | 905.0 | 1’403.5 | 107.0 | 2’434.7 |

Kumulative Abschreibungen 01.01.2023 | – | –393.3 | –838.1 | – | –1’231.4 |

Planmässige Abschreibungen | – | –31.1 | –85.9 | – | –117.0 |

Abgänge | – | 0.7 | 22.3 | – | 23.0 |

Umrechnungsdifferenzen | – | 11.8 | 38.4 | – | 50.2 |

Kumulative Abschreibungen 31.12.2023 | – | –411.9 | –863.3 | – | –1’275.2 |

Planmässige Abschreibungen | – | –29.9 | –88.0 | – | –117.9 |

Abgänge | – | 1.5 | 21.3 | – | 22.8 |

Umgliederungen | – | –1.5 | 1.5 | – | – |

Umrechnungsdifferenzen | – | –5.7 | –21.5 | – | –27.2 |

Kumulative Abschreibungen 31.12.2024 | – | –447.5 | –950.0 | – | –1’397.5 |

Buchwert 01.01.2023 | 19.8 | 473.3 | 423.4 | 85.0 | 1’001.5 |

Buchwert 31.12.2023 | 19.0 | 450.7 | 415.6 | 106.6 | 991.9 |

Buchwert 31.12.2024 | 19.2 | 457.5 | 453.5 | 107.0 | 1’037.2 |

Sachanlagen werden zu Anschaffungs- oder Herstellungskosten abzüglich der Abschreibungen bilanziert. Wertvermehrende Aufwendungen, die zu einer Verlängerung der Nutzungsdauer oder Erhöhung der Produktionskapazität führen, werden aktiviert. Zinsaufwendungen während der Erstellungsphase sind Teil der Anschaffungskosten, soweit sie wesentlich sind. Die Abschreibungen werden nach der linearen Methode über die folgenden Nutzungsdauern vorgenommen:

Bauten | Jahre |

Gebäude | 20–33 |

Gebäudetechnik | 10–15 |

Anlagen und Einrichtungen | |

Produktionsmaschinen | 5–15 |

Betriebsmobiliar | 5–10 |

Fahrzeuge | 3–8 |

IT-Hardware | 3–5 |

Grundstücke sind zu Anschaffungs- und Herstellungskosten aktiviert und werden aufgrund der unbeschränkten Lebensdauer nicht abgeschrieben.

Sofern ein begründeter Anhaltspunkt für eine Wertminderung vorliegt, wird eine Überprüfung vorgenommen und der Wert der Sachanlage, falls notwendig, erfolgswirksam reduziert. Förderbeiträge für Infrastrukturprojekte werden von den Anschaffungs- und Herstellungskosten in Abzug gebracht, sofern keine Rückerstattungsverpflichtung existiert.

Vermögenswertbezogene Zuwendungen der öffentlichen Hand werden mit dem Buchwert der Sachanlagen verrechnet, wenn eine angemessene Sicherheit darüber besteht, dass die damit verbundenen Bedingungen erfüllt werden und der Wert der Zuwendungen verlässlich schätzbar ist.

Im Buchwert von Anlagen in Bau sind Anzahlungen an Lieferanten von CHF 29.2 Mio. (Vj. CHF 26.9 Mio.) enthalten.

Zur Sicherung der übrigen kurz- und langfristigen Finanzschulden sind Aktiven mit Buchwert von CHF 72.3 Mio. (Vj. CHF 60.5 Mio.) für eine Kreditlimite von CHF 66.1 Mio. (Vj. CHF 42.3 Mio.) belastet. Von dieser sind CHF 32.2 Mio. (Vj. CHF 38.7 Mio.) beansprucht.

Die SFS Group hat finanzielle Verpflichtungen für den Kauf und die sich in Bau befindlichen Sachanlagen von CHF 74.2 Mio. (Vj. CHF 86.8 Mio.).

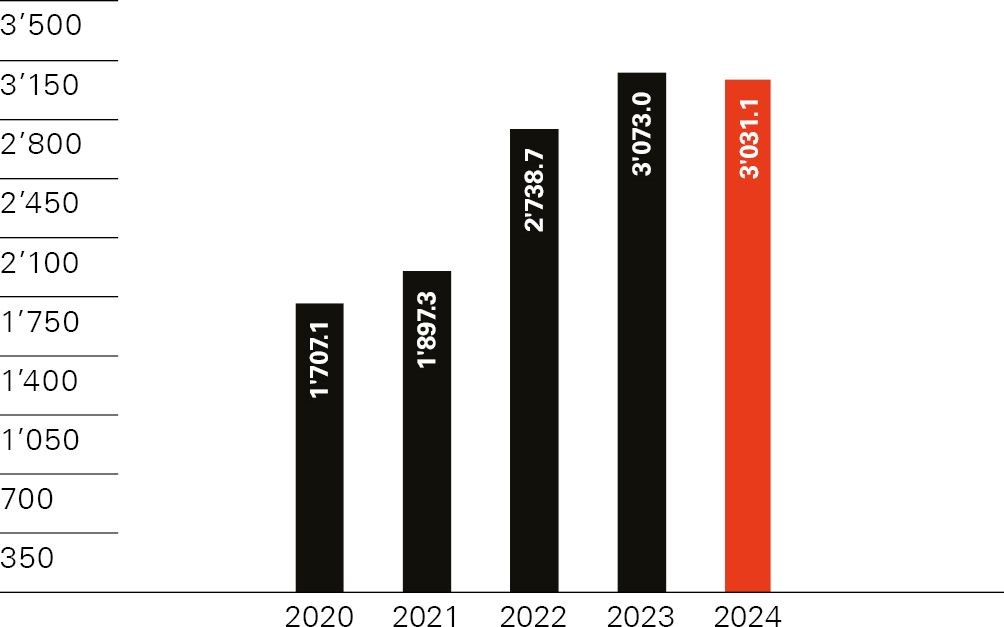

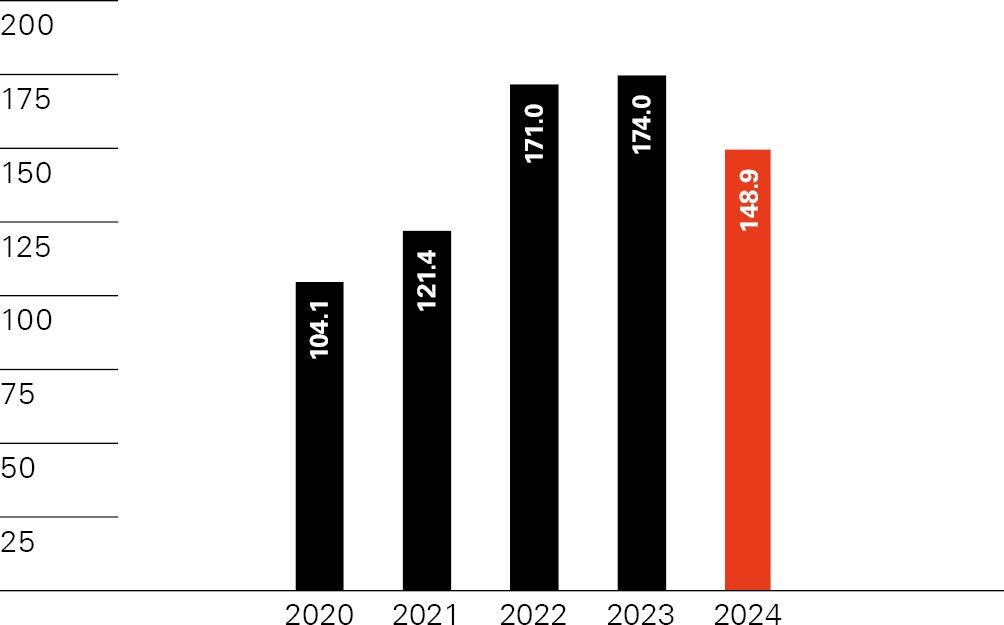

Die folgenden Grafiken zeigen die Zugänge aus Sachanlagen und immateriellen Anlagen aus Anhang 3.4 und 3.5.

Zugänge Sachanlagen und immaterielle Anlagen

in CHF Mio.

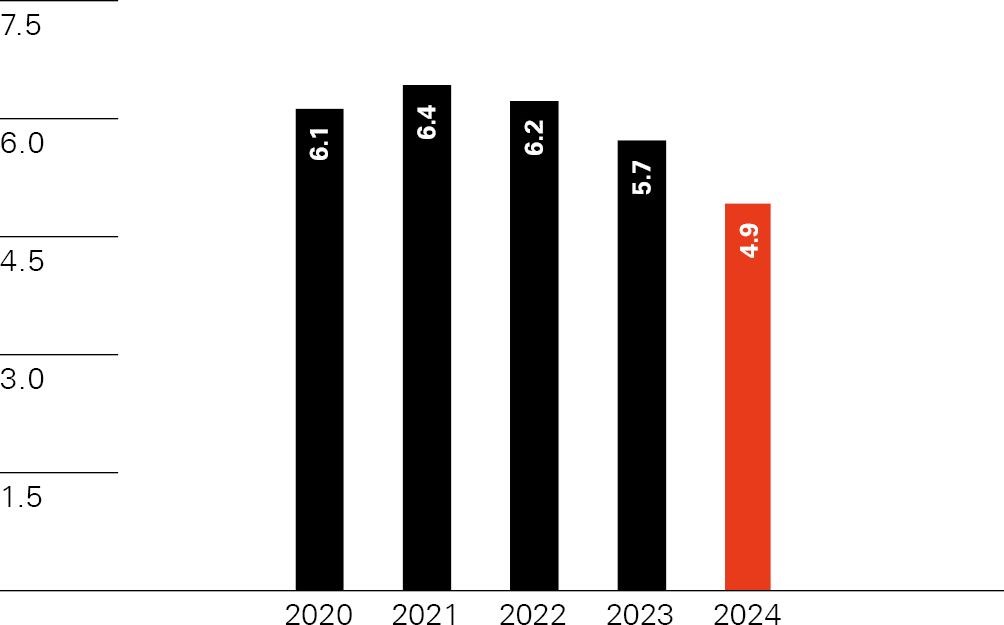

Zugänge Sachanlagen und immaterielle Anlagen

in % vom Nettoumsatz

Kundenbeziehungen, Marken und Technologien | Software | Software in Entwicklung | Baurechte, Patente und übrige immaterielle Anlagen | Total | |

Anschaffungswert 01.01.2023 | – | 103.7 | 16.2 | 14.7 | 134.6 |

Zugänge | – | 3.8 | 3.8 | 4.9 | 12.5 |

Abgänge | – | –0.3 | – | 0.0 | –0.3 |

Umgliederungen | – | 4.8 | – | – | 4.8 |

Umrechnungsdifferenzen | – | –1.6 | – | –1.3 | –2.9 |

Anschaffungswert 31.12.2023 | – | 110.4 | 20.0 | 18.3 | 148.7 |

Änderungen des Konsolidierungskreises | 8.6 | 0.0 | – | 0.0 | 8.6 |

Zugänge | – | 2.0 | 5.2 | 0.4 | 7.6 |

Abgänge | – | –39.2 | – | 0.0 | –39.2 |

Umgliederungen | – | 0.7 | – | – | 0.7 |

Umrechnungsdifferenzen | 0.1 | 0.6 | – | 0.5 | 1.2 |

Anschaffungswert 31.12.2024 | 8.7 | 74.5 | 25.2 | 19.2 | 127.6 |

Kumulative Amortisationen 01.01.2023 | – | –74.8 | – | –2.1 | –76.9 |

Planmässige Amortisationen | – | –6.7 | – | –3.7 | –10.4 |

Abgänge | – | 0.3 | – | 0.0 | 0.3 |

Umgliederungen | – | –3.7 | – | – | –3.7 |

Umrechnungsdifferenzen | – | 1.0 | – | 0.4 | 1.4 |

Kumulative Amortisationen 31.12.2023 | – | –83.9 | – | –5.4 | –89.3 |

Planmässige Amortisationen | –0.5 | –7.2 | – | –4.0 | –11.7 |

Abgänge | – | 39.2 | – | 0.0 | 39.2 |

Umrechnungsdifferenzen | 0.0 | –0.4 | – | –0.1 | –0.5 |

Kumulative Amortisationen 31.12.2024 | –0.5 | –52.3 | – | –9.5 | –62.3 |

Buchwert 01.01.2023 | – | 28.9 | 16.2 | 12.6 | 57.7 |

Buchwert 31.12.2023 | – | 26.5 | 20.0 | 12.9 | 59.4 |

Buchwert 31.12.2024 | 8.2 | 22.2 | 25.2 | 9.7 | 65.3 |

Selbst erarbeitete immaterielle Anlagen | – | 4.7 | 14.5 | – | 19.2 |

Erworbene immaterielle Anlagen | 8.2 | 17.5 | 10.7 | 9.7 | 46.1 |

Immaterielle Anlagen werden zu den Anschaffungs- oder Herstellungskosten abzüglich Amortisationen bilanziert. Die Amortisationen werden nach der linearen Methode über die folgenden Nutzungsdauern vorgenommen:

Immaterielle Anlagen | Jahre |

Kundenbeziehungen, Marken und Technologien | 3–5 |

Software | 3–10 |

Baurechte (maximal) | 50 |

Patente | 3–5 |

Übrige immaterielle Anlagen | 5 |

Selbst erarbeitete immaterielle Anlagen werden nur aktiviert, wenn folgende Bedingungen kumulativ erfüllt sind: Das Anlagegut ist identifizierbar und in der Verfügungsgewalt von SFS, hat einen messbaren Nutzen über mehrere Jahre, ist separat erfassbar und die nötigen Mittel zur Fertigstellung sind verfügbar.

Vermögenswertbezogene Zuwendungen der öffentlichen Hand werden mit dem Buchwert der immateriellen Anlagen verrechnet, wenn eine angemessene Sicherheit darüber besteht, dass die damit verbundenen Bedingungen erfüllt werden und der Wert der Zuwendungen verlässlich schätzbar ist.

Sofern ein begründeter Anhaltspunkt für eine Wertverminderung vorliegt, wird eine Überprüfung vorgenommen und der Wert der immateriellen Anlage, falls notwendig, erfolgswirksam reduziert.

Die SFS Group hat 2024 finanzielle Verpflichtungen für den Kauf von immateriellen Anlagen von CHF 0.9 Mio. (Vj. CHF 2.1 Mio.).

Goodwill wird zum Zeitpunkt des Erwerbs ermittelt und mit dem Eigenkapital verrechnet. Die theoretische Amortisation erfolgt über fünf Jahre und wird in der nachfolgenden Schattenrechnung dargestellt. Akquisitionskosten sind bei Zustandekommen der Akquisition Teil der Erwerbskosten. Ebenso werden nachträgliche Anpassungen von aufgeschobenen Kaufpreiszahlungen mit dem Eigenkapital verrechnet. Da der Goodwill bereits zum Erwerbszeitpunkt mit dem Eigenkapital verrechnet wird, führt eine Wertminderung beim Goodwill nicht zu einem Impairment in der Erfolgsrechnung, sondern lediglich zu einer Offenlegung in der Schattenrechnung.

2024 | 2023 | |

Anschaffungswert 01.01. | 554.4 | 584.7 |

Zugänge | 7.6 | 8.9 |

Ausbuchungen | –123.1 | – |

Umrechnungsdifferenzen | 33.5 | –39.2 |

Anschaffungswert 31.12. | 472.4 | 554.4 |

Kumulative Amortisationen 01.01. | –252.9 | –158.6 |

Planmässige Amortisationen | –100.2 | –112.1 |

Ausbuchungen | 123.1 | – |

Umrechnungsdifferenzen | –24.9 | 17.8 |

Kumulative Amortisationen 31.12. | –254.9 | –252.9 |

Theoretischer Buchwert am 31.12. | 217.5 | 301.5 |

Eigenkapital gemäss Bilanz | 1’559.2 | 1’375.7 |

Theoretischer Buchwert Goodwill | 217.5 | 301.5 |

Theoretisches Eigenkapital mit Buchwert Goodwill am 31.12. | 1’776.7 | 1’677.2 |

Konzerngewinn | 242.7 | 268.5 |

Amortisationen Goodwill | –100.2 | –112.1 |

Theoretischer Konzerngewinn | 142.5 | 156.4 |

Vollständig amortisierte Goodwill-Positionen werden aus der Schattenrechnung ausgebucht.

2024 | 2023 | |

Gegenüber Dritten | 167.9 | 186.8 |

Gegenüber nahestehenden Personen | 0.1 | 0.1 |

Total | 168.0 | 186.9 |

Verbindlichkeiten werden in der Bilanz in der Regel zum Nominalwert erfasst.

2024 | 2023 | |

Mehrwertsteuer und übrige Verbindlichkeiten | 48.9 | 52.0 |

Steuerverbindlichkeiten | 50.7 | 40.5 |

Kurzfristige derivative Finanzinstrumente | 1.4 | – |

Total | 101.0 | 92.5 |

Im Konzern bestehen im Einklang mit den entsprechenden länderspezifischen Vorschriften Pensionspläne für Mitarbeitende. Diese sind mehrheitlich vom Konzern finanziell unabhängige Einrichtungen und Stiftungen. Die Finanzierung erfolgt in der Regel durch Arbeitnehmer- und Arbeitgeberbeiträge.

Die wirtschaftlichen Auswirkungen aus Vorsorgeeinrichtungen werden jährlich beurteilt. Die Ermittlung von allfälligen Über- und Unterdeckungen erfolgt aufgrund der Jahresabschlüsse der entsprechenden Vorsorgeeinrichtungen und basieren auf Swiss GAAP FER 26 (Schweizer Pläne) bzw. länderspezifisch anerkannten Methoden (ausländische Pläne). Bei einer Überdeckung besteht ein wirtschaftlicher Nutzen, wenn es zulässig und beabsichtigt ist, diese Überdeckung zur Senkung der Arbeitgeberbeiträge einzusetzen, diese aufgrund der lokalen Gesetzgebung dem Arbeitgeber zurückzuerstatten oder diese ausserhalb von reglementarischen Leistungen für einen anderen wirtschaftlichen Nutzen des Arbeitgebers zu verwenden. Frei verfügbare Arbeitgeberbeitragsreserven werden aktiviert. Bei einer Unterdeckung besteht dann eine wirtschaftliche Verpflichtung, wenn die Voraussetzungen für die Bildung einer Rückstellung gegeben sind. Veränderungen des wirtschaftlichen Nutzens bzw. der Verpflichtung werden im Personalaufwand erfasst.

Schweizer Pläne

Die Mitarbeitenden der SFS Group in der Schweiz sind bei der SFS Pensionskasse im Rahmen des Bundesgesetzes über die berufliche Alters-, Hinterlassenen- und Invalidenvorsorge (BVG) gegen die Risiken Alter, Tod und Invalidität versichert. Die SFS Pensionskasse ist eine von der SFS Group rechtlich getrennte Stiftung. Die aktuelle Finanzlage der SFS Pensionskasse zeigt Ende 2024 einen geschätzten Deckungsgrad gemäss BVG von 117.5% (Vj. 111.2%). Der Berechnung der Rentenverpflichtungen liegt ein technischer Zinssatz von 1.75% (Vj. 1.5%) unter Anwendung der Generationentafel BVG 2020 (Vj. Generationentafel BVG 2020) zugrunde. Der Stiftungsrat der SFS Pensionskasse hat im Hinblick auf eine langfristige Sicherung der finanziellen Stabilität entschieden, den Umwandlungssatz für die Altersrente bis ins Jahr 2024 schrittweise auf 5.2% zu senken und bis auf Weiteres nicht erneut zu reduzieren. Die Ermittlung der wirtschaftlichen Auswirkung auf die SFS Group basiert auf dem provisorischen Jahresabschluss der SFS Pensionskasse und der Patronalen Stiftung.

Pläne ausserhalb der Schweiz

Die wirtschaftlichen Auswirkungen aus ausländischen Vorsorgeplänen auf die SFS Group werden mittels versicherungstechnischer Bewertungen berechnet. Abhängig vom Versichertenbestand werden die Vorsorgeverpflichtungen mit einem Zinssatz zwischen 3.2% und 5.6% (Vj. 3.1% und 4.7%) diskontiert.

Arbeitgeberbeitragsreserve (AGBR) | Nominalwert | Verwendungsverzicht | Bilanz | Bildung | Bilanz | Ergebnis aus AGBR im Personalaufwand | |

31.12.2024 | 2024 | 31.12.2024 | 2024 | 31.12.2023 | 2024 | 2023 | |

Patronale Stiftung | 22.8 | – | 22.8 | 1.4 | 21.4 | –1.4 | –0.7 |

SFS Pensionskasse | 1.5 | – | 1.5 | 0.1 | 1.4 | –0.1 | –0.0 |

Total | 24.3 | – | 24.3 | 1.5 | 22.8 | –1.5 | –0.7 |

Die Arbeitgeberbeitragsreserve der Patronalen Stiftung und der SFS Pensionskasse sowie die ausgewiesene Überdeckung aus freien Mitteln der Patronalen Stiftung sind zur wirtschaftlichen Verwendung durch die SFS Group vorgesehen und werden als wirtschaftlicher Nutzen bilanziert.

Wirtschaftlicher Nutzen/wirtschaftliche Verpflichtung und Vorsorgeaufwand | Über-/Unterdeckung | Wirtschaftlicher Anteil des Unternehmens | +/– | Auf die Periode abgegrenzte Beiträge | Vorsorgeaufwand im Personalaufwand | ||

31.12.2024 | 31.12.2024 | 31.12.2023 | 2024 | 2024 | 2023 | ||

Patronale Stiftung | 1.5 | 1.5 | 2.0 | –0.5 | – | 0.5 | –2.0 |

Vorsorgepläne | |||||||

ohne Über-/Unterdeckung | – | – | – | – | 33.8 | 33.8 | 32.7 |

mit Unterdeckung | –2.9 | –2.9 | –2.6 | –0.3 | – | 0.2 | –0.1 |

ohne eigene Aktiven | –9.2 | –9.2 | –9.4 | 0.2 | – | –0.3 | –0.5 |

Total | –10.6 | –10.6 | –10.0 | –0.6 | 33.8 | 34.2 | 30.1 |

Unter den Vorsorgeplänen ohne Über-/Unterdeckung wird die SFS Pensionskasse subsummiert. Im Abschluss der SFS Group wird weder ein wirtschaftlicher Nutzen noch eine wirtschaftliche Verpflichtung bilanziert, da per Bilanzstichtag keine freien Mittel vorhanden sind. Im Weiteren sind beitragsorientierte Vorsorgepläne im Ausland enthalten.

Vorsorgepläne mit Unterdeckung ergeben sich, wenn die Vorsorgeverpflichtungen das Vorsorgevermögen übersteigen. Dies trifft per Ende 2024 für einen Plan in Deutschland (Vj. einen) und einen Plan in Frankreich (Vj. einen) zu.

Vorsorgepläne ohne eigene Aktiven umfassen fünf Pläne in Deutschland (Vj. fünf), einen Plan in Frankreich (Vj. einen), einen Plan in Italien (Vj. einen) sowie einen Plan in Mexiko (Vj. einen). Analog zu den Vorsorgeplänen mit Unterdeckung werden die Nettoverpflichtungen des Plans als wirtschaftliche Verpflichtung bei der SFS Group bilanziert.

Dienstjubiläen, Abfertigungen | Sonstige Rückstellungen | Total | |

Stand 01.01.2023 | 9.1 | 6.3 | 15.4 |

Bildung | 1.7 | 0.3 | 2.0 |

Verwendung | –1.1 | –0.1 | –1.2 |

Auflösungen | –0.3 | –0.7 | –1.0 |

Umrechnungsdifferenzen | –0.8 | –0.2 | –1.0 |

Stand 31.12.2023 | 8.6 | 5.6 | 14.2 |

Bildung | 2.8 | 0.5 | 3.3 |

Verwendung | –1.1 | –0.2 | –1.3 |

Auflösungen | –1.5 | –1.3 | –2.8 |

Umrechnungsdifferenzen | –0.2 | 0.1 | –0.1 |

Stand 31.12.2024 | 8.6 | 4.7 | 13.3 |

davon langfristig | 8.6 | 4.7 | 13.3 |

Mehrere Länder haben Vorschriften zur Bildung von Rückstellungen für den Zeitpunkt des Austritts eines Mitarbeitenden (Abfertigungen). Sie sind in der Spalte «Dienstjubiläen, Abfertigungen» ausgewiesen. Die Spalte «Sonstige Rückstellungen» enthält Rückstellungen für Gewährleistungsansprüche und Geschäftsrisiken. Gegen Verpflichtungen aus Produkthaftpflicht ist die SFS Group versichert. Rückstellungen für Gewährleistungsansprüche werden auf Basis von Erfahrungswerten gebildet und betragen CHF 2.4 Mio. (Vj. CHF 2.3 Mio.). Für konkrete Geschäftsrisiken sind CHF 2.3 Mio. (Vj. CHF 3.3 Mio.) zurückgestellt.

Rückstellungen werden bilanziert, wenn die SFS Group eine gegenwärtige rechtliche oder faktische Verpflichtung aufgrund von Ereignissen in der Vergangenheit hat, ein Mittelabfluss wahrscheinlich erscheint und dessen Höhe verlässlich einschätzbar ist. Die Höhe der Rückstellung basiert auf einer bestmöglichen Schätzung, die zur Erfüllung der Verpflichtung nötig ist.

Netto latente Steuerverbindlichkeiten | 31.12.2024 | 31.12.2023 |

Latente Steuerguthaben | –52.9 | –43.8 |

Latente Steuerverbindlichkeiten | 63.5 | 61.1 |

Total | 10.6 | 17.3 |

Veränderungen latente Steuern | 2024 | 2023 |

Stand 01.01. | 17.3 | 19.4 |

Änderungen des Konsolidierungskreises | 2.0 | –0.3 |

Über die Erfolgsrechnung erfasst | –7.9 | –3.8 |

Über das Eigenkapital erfasst | –0.2 | 0.1 |

Umrechnungsdifferenzen | –0.6 | 1.9 |

Stand 31.12. | 10.6 | 17.3 |

Alle Steuerverpflichtungen, die sich aufgrund der steuerlichen Gewinne des Geschäftsjahres ergeben, werden rückgestellt, unabhängig davon, wann solche Verpflichtungen zur Zahlung fällig werden. Auf allen temporären Differenzen zwischen den Werten der Swiss GAAP FER Bilanz und den steuerlichen Jahresrechnungen der einzelnen Gesellschaften werden latente Steuern bilanziert.

Zur Berechnung der latenten Steuern wird der voraussichtlich zur Anwendung kommende lokale Steuersatz angewendet. Steuerrückstellungen für künftige Ausschüttungen von zurückbehaltenen Gewinnen werden nicht gebildet, wenn das Unternehmen den zeitlichen Verlauf steuern kann und eine Rückbuchung der temporären Differenz unwahrscheinlich ist.

Die SFS Group berücksichtigt keine latenten Steuern im Zusammenhang mit BEPS 2.0.

In der folgenden Tabelle sind die Verlustvorträge dargestellt:

Bilanziert | Nicht bilanziert | |||

Verlustvorträge | 2024 | 2023 | 2024 | 2023 |

Verfall in <3 Jahren | 1.2 | 2.0 | 5.3 | – |

Verfall in 3–7 Jahren | 2.6 | 1.3 | 3.3 | 4.3 |

Verfall in >7 Jahren | 2.1 | 5.2 | 26.1 | 28.3 |

Total | 5.9 | 8.5 | 34.7 | 32.6 |

Steuerlich verwendbare Verlustvorträge und latente Steuerguthaben auf temporären Differenzen werden nur für den Anteil berücksichtigt, welcher voraussichtlich in den nächsten fünf Jahren steuerlich verrechnet wird. In diesem Zusammenhang wurden 2024 latente Steuerguthaben auf temporären Differenzen im Umfang von CHF 9.9 Mio. (Vj. CHF 12.1 Mio.) nicht in der Konzernrechnung erfasst.

In diesem Kapitel wird die Steuerung der Kapitalstruktur und der finanziellen Risiken beschrieben. In diesem Zusammenhang sollen die Gewinne im Verhältnis zum Eigenkapital plus Nettoverschuldung optimiert, die Liquidität gesichert und Währungsrisiken minimiert werden.

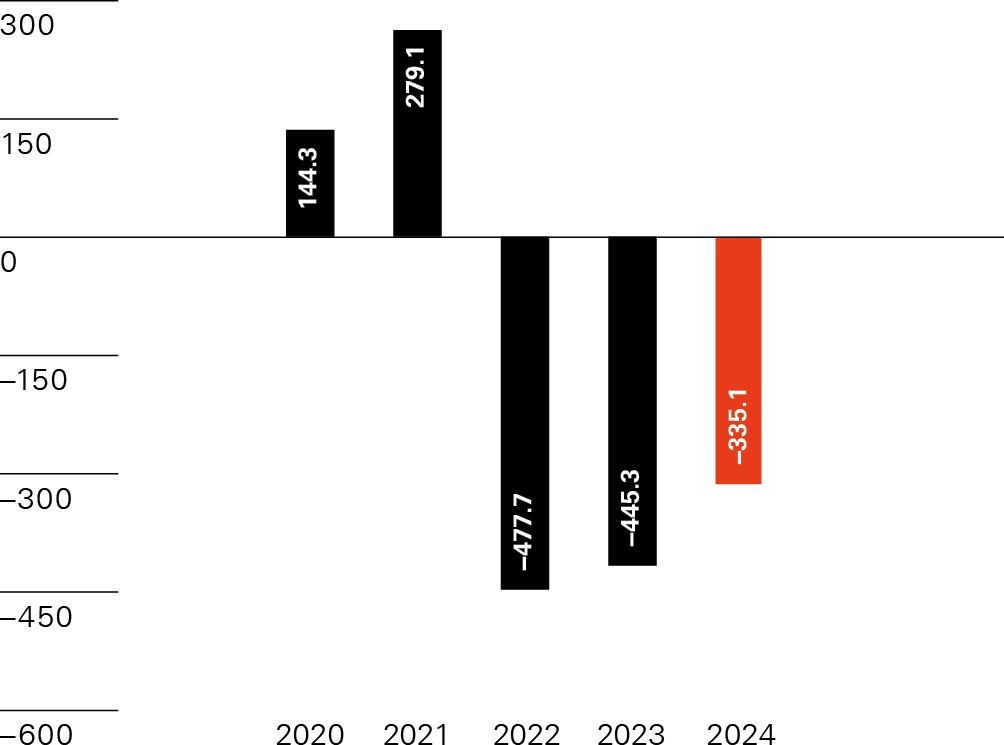

Nettofinanzvermögen (+)/-schulden (–)

in CHF Mio.

2024 | 2023 | |

Liquide Mittel | 163.2 | 164.5 |

Kurzfristige Geldanlagen | 61.4 | 63.0 |

Total | 224.6 | 227.5 |

Flüssige Mittel bestehen aus Bargeld, Guthaben bei Kreditinstituten und anderen kurzfristig gehaltenen Aktiven. Der Buchwert der flüssigen Mittel entspricht aufgrund der Laufzeit dem Marktwert dieser Anlagen. Der Ausweis von kurzfristig gehaltenen Aktiven als Flüssige Mittel erfolgt, wenn diese Aktiven innerhalb von 90 Tagen oder weniger fällig sind.

2024 | 2023 | |

Finanzanlagen gegenüber Dritten | 4.3 | 4.1 |

Beteiligungen | 18.5 | 14.8 |

Aktiven aus Arbeitgeberbeitragsreserve | 24.3 | 22.8 |

Aktiven aus Vorsorgeeinrichtungen | 1.5 | 2.0 |

Derivative Finanzinstrumente | 20.4 | 50.3 |

Übrige Finanzanlagen | 3.6 | 3.0 |

Total | 72.6 | 97.0 |

Wertschriften und Finanzanlagen werden, sofern vorhanden, zum Marktwert bewertet und nicht realisierte Gewinne und Verluste erfolgswirksam im Finanzergebnis erfasst. Wertschriften und Finanzanlagen ohne Börsenkurs werden zu Anschaffungskosten abzüglich allfälliger Wertberichtigungen bewertet. Die Position «Beteiligungen» enthält die Anteile an Assoziierten, Gemeinschaftsunternehmen sowie unbedeutenden Tochterorganisationen, die von der Vollkonsolidierung ausgeschlossen werden.

Im Zusammenhang mit der Finanzierung der Akquisition der Hoffmann SE und der damit verbundenen Ausgabe von zwei Anleihen mit einem Gesamtvolumen von CHF 400 Mio. (siehe Anhangsangabe 4.3) hat die SFS Group zwei Cross-Currency-Swaps (CHF/EUR) mit identischen Volumen und Laufzeiten abgeschlossen (siehe Anhangsangabe 4.7). Die Cross-Currency-Swaps (designierte Sicherungsinstrumente) dienen zur Absicherung von Fremdwährungsrisiken aus der Umrechnung der Abschlüsse von ausländischen Tochtergesellschaften in die Berichtswährung des Konzerns (Grundgeschäft). Die Wertschwankungen der Marktwerte der Cross-Currency-Swaps (Net Investment Hedges) werden im Eigenkapital erfasst und bei Veräusserung der ausländischen Tochtergesellschaften (Geschäftsbetriebe) erfolgswirksam aufgelöst. Die Marktwerte der Cross-Currency-Swaps per 31. Dezember 2024 betragen CHF 47.2 Mio., wovon CHF 26.8 Mio. in den sonstigen kurzfristigen Forderungen und CHF 20.4 Mio. in den Finanzanlagen ausgewiesen werden (Marktwerte 31. Dezember 2023: CHF 50.3 Mio.).

2024 | 2024 Zinssatz in % | 2023 | 2023 Zinssatz in % | |

Anleihen | 250.0 | Siehe unten | – | – |

Finanzverbindlichkeiten gegenüber Banken | 26.0 | 4.0 | 20.9 | 4.0 |

Finanzverbindlichkeiten gegenüber Dritten | 0.0 | 0.0 | 15.8 | 4.4 |

Kurzfristige Finanzverbindlichkeiten | 276.0 | 1.3 | 36.7 | 4.2 |

davon CHF | 250.0 | 1.0 | – | – |

davon EUR | 9.7 | 1.7 | 24.1 | 3.1 |

davon USD | 16.3 | 5.4 | 12.6 | 6.3 |

Anleihen | 150.0 | Siehe unten | 400.0 | Siehe unten |

Finanzverbindlichkeiten gegenüber Banken | 119.6 | 2.7 | 223.0 | 3.8 |

Finanzverbindlichkeiten gegenüber Dritten | 14.0 | 3.6 | 13.1 | 1.2 |

Langfristige Finanzverbindlichkeiten | 283.6 | 2.1 | 636.1 | 2.2 |

davon CHF | 150.0 | 1.5 | 400.0 | 1.2 |

davon EUR | 133.4 | 2.8 | 236.1 | 3.9 |

davon USD | 0.2 | 8.7 | – | – |

davon übrige Währungen | 0.0 | 0.0 | 0.0 | 0.0 |

Total Finanzverbindlichkeiten | 559.6 | 1.7 | 672.8 | 2.3 |

Anleihen | |||

Nominalbetrag in CHF Mio. | Zinssatz in % | Laufzeit | Verfall zum Nennwert |

250.0 | 1.00 | 2022–2025 | 06.06.2025 |

150.0 | 1.45 | 2022–2027 | 08.06.2027 |

Im Zusammenhang mit der Finanzierung der Akquisition der Hoffmann SE wurden im Juni 2022 zwei Anleihen mit einem Gesamtvolumen von CHF 400 Mio. platziert. Die Anleihen werden zum Nominalwert bilanziert. Differenzen zum Nominalwert bei Unter- bzw. Über-Pari-Emissionen werden mit den Emissionskosten verrechnet und als Rechnungsabgrenzungsposten über die Laufzeiten der Anleihen linear aufgelöst.

Die Finanzverbindlichkeiten haben folgende Fälligkeiten:

Geldabflüsse | in <3 Monaten | in 4–12 Monaten | in 13–24 Monaten | in >24 Monaten | Total |

Finanzverbindlichkeiten | 19.7 | 256.3 | 9.0 | 274.6 | 559.6 |

Zinszahlungen | 2.3 | 5.0 | 5.9 | 9.8 | 23.0 |

Total 31.12.2024 | 22.0 | 261.3 | 14.9 | 284.4 | 582.6 |

Geldabflüsse | in <3 Monaten | in 4–12 Monaten | in 13–24 Monaten | in >24 Monaten | Total |

Finanzverbindlichkeiten | 6.4 | 30.3 | 258.2 | 377.9 | 672.8 |

Zinszahlungen | 3.8 | 11.1 | 12.4 | 23.1 | 50.4 |

Total 31.12.2023 | 10.2 | 41.4 | 270.6 | 401.0 | 723.2 |

Syndikatskredit

Im August 2014 wurde ein Kreditvertrag mit fünf Banken abgeschlossen. In Zusammenhang mit der Finanzierung der Akquisition der Hoffmann SE in 2022 wurde der bestehende Kreditvertrag vorzeitig erneuert und zwei zusätzliche Banken ins Syndikat aufgenommen. Die Laufzeit beträgt nach Ausübung der zweiten Verlängerungsoption weiterhin fünf Jahre und endet am 10. Mai 2029. Der kommittierte und unbesicherte Gesamtrahmen beträgt revolvierend CHF 600 Mio. bis 10. Mai 2028 und ist Ende 2024 zu 15.7% (Vj. 31.6%) beansprucht. Der Kreditbetrag kann um weitere maximal CHF 100 Mio. erhöht werden, sofern die Kreditgeber dem Antrag der SFS Group zustimmen. Diese Option kann bis drei Monate vor dem Endfälligkeitsdatum ausgeübt werden.

Der Syndikatskredit enthält marktübliche Klauseln und Bestimmungen. Die variable Verzinsung ist an die Finanzkennzahl «Leverage Ratio» gekoppelt. Je kleiner die Kennzahl ist, desto geringer ist die belastete Zinsmarge. Der Financial Covenant wurde jederzeit eingehalten:

Schwellenwert | |

Leverage Ratio: Net Senior Debt/EBITDA | höchstens 2.50× |

Leasingverträge, die wirtschaftlich gesehen einem Anlagekauf entsprechen (Finanzierungsleasing), sind bei der erstmaligen Erfassung zum Marktwert oder zum tieferen Barwert der zukünftigen Mindestzahlungen aktiviert und werden über die Leasingdauer abgeschrieben. Die entsprechenden Leasingverpflichtungen sind als Verbindlichkeiten passiviert. Sowohl im Berichtsjahr als auch im Vorjahr bestanden keine wesentlichen Finanzierungsleasings.

Leasingraten aus operativen Leasingverhältnissen werden während der Laufzeit des Vertrages erfolgswirksam erfasst. Bei vorzeitiger Auflösung von operativen Leasingverträgen wird der geschuldete Gesamtbetrag abzüglich allfällig realisierbarer Untermieten erfolgswirksam zurückgestellt.

Künftige Mindestzahlungen für Leasingaufwand | 2024 | 2023 |

Fälligkeit <1 Jahr | 45.7 | 39.8 |

Fälligkeit 1–5 Jahre | 115.5 | 91.0 |

Fälligkeit >5 Jahre | 173.5 | 193.5 |

Total | 334.7 | 324.3 |

2024 | 2023 | |

Bürgschaften | 0.7 | 0.2 |

Garantieverpflichtungen | 8.4 | 11.1 |

Weitere, nicht zu bilanzierende Verpflichtungen | 341.2 | 325.7 |

Total | 350.3 | 337.0 |

Ausserbilanzgeschäfte setzen sich primär aus Bürgschaften, Garantieverpflichtungen, Pfandbestellungen und langfristigen Mietverhältnissen zusammen. Gruppeninterne Garantien und Bürgschaften werden eliminiert. Die Offenlegung erfolgt aufgrund der Höhe der möglichen zukünftigen Verpflichtungen.

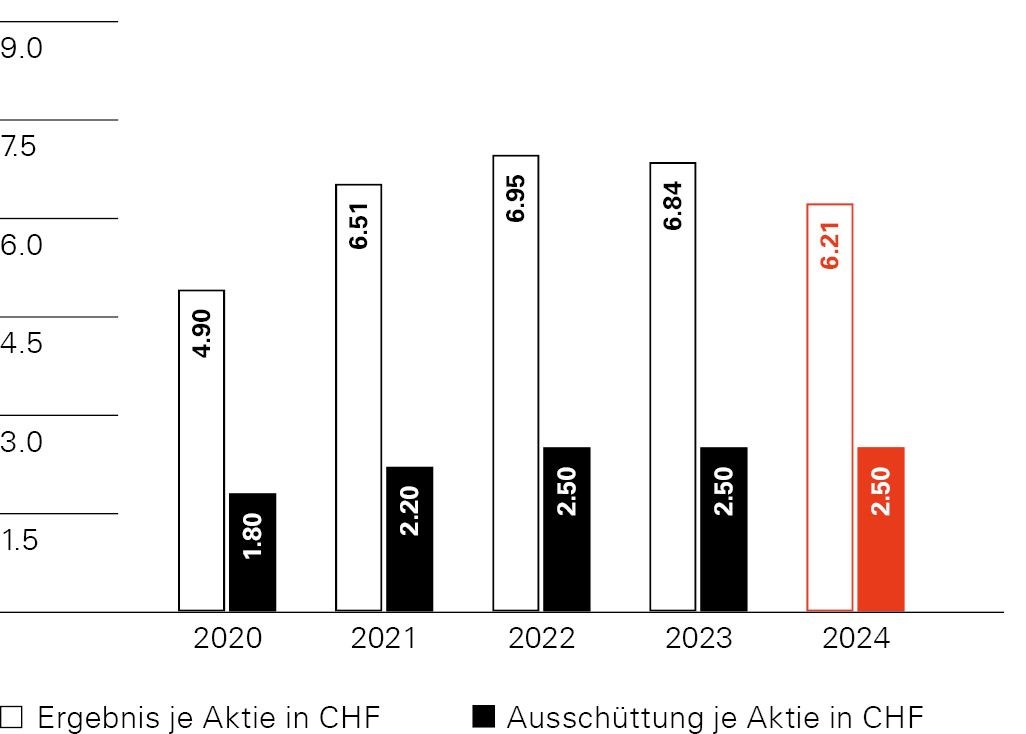

Ergebnis und Ausschüttung je Aktie

in CHF

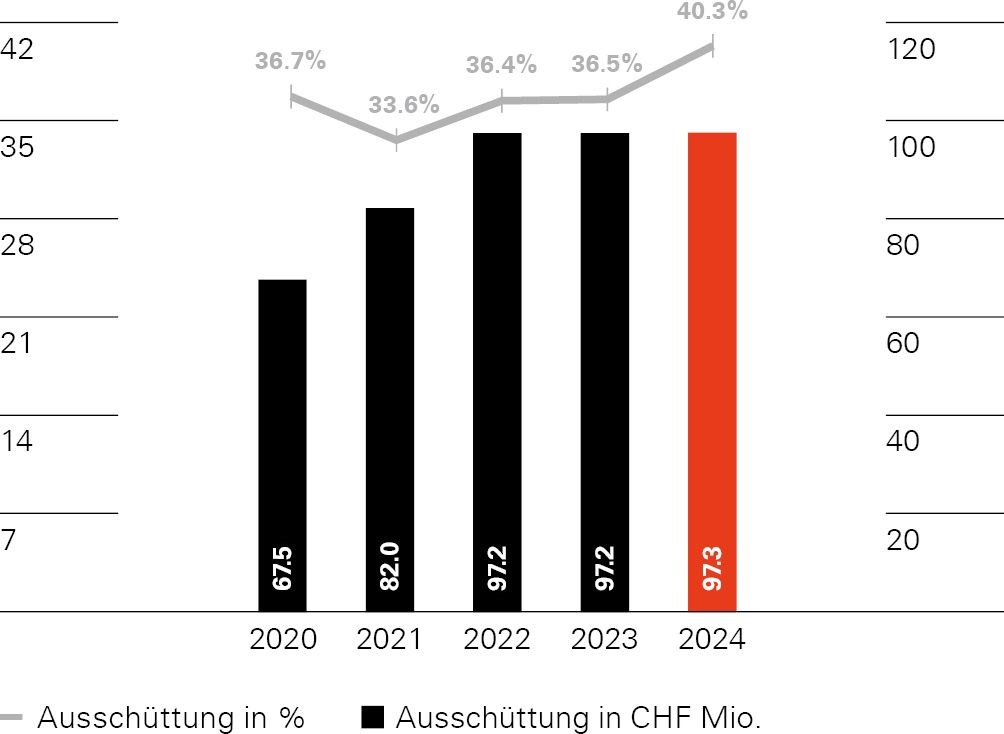

Ausschüttung

in %, in CHF Mio.

Der Dividendenantrag an die Generalversammlung der SFS Group AG vom 30. April 2025 für das Geschäftsjahr 2024 lautet auf CHF 2.50 (Vj. CHF 2.50) je Namenaktie bzw. CHF 97.3 Mio. (Vj. CHF 97.3 Mio.). Die Dividende aus dem Bilanzgewinn sowie der gesetzlichen Kapitaleinlagereserve wird nach Genehmigung an der Generalversammlung in den Büchern erfasst und ausbezahlt.

2024 | 2023 | |

Gewichteter Durchschnitt Anzahl ausstehender Aktien | 38’883’033 | 38’886’854 |

Konzerngewinn SFS Aktionärinnen und Aktionäre | 241.3 | 266.0 |

Ergebnis je Aktie in CHF unverwässert und verwässert | 6.21 | 6.84 |

Per 31. Dezember 2024 sind 38’900’000 (Vj. 38’900’000) Namenaktien zu nominal CHF 0.10 ausgegeben. Die Anzahl der Aktien für die Berechnung des Ergebnisses je Aktie wird jeweils auf dem gewichteten Durchschnitt der ausgegebenen und ausstehenden Aktien ermittelt. Per Bilanzstichtag besteht kein Kapitalband (Vj. keines) und kein bedingtes Kapital (Vj. keines). Es bestehen keine Verwässerungseffekte (Vj. keine). Die nicht ausschüttbaren statutarischen und gesetzlichen Reserven betragen per 31. Dezember 2024 CHF 75.3 Mio. (Vj. CHF 65.7 Mio.).

Aktienkapital und eigene Aktien

Anzahl | Transaktionspreis (Ø) in CHF | Anschaffungskosten (Ø) in CHF Mio. | |

Bestand 01.01.2023 | 12’828 | 119.0 | 1.5 |

Käufe | 25’000 | 102.0 | 2.6 |

Verkäufe | –24’422 | 106.0 | –2.7 |

Bestand 31.12.2023 | 13’406 | 102.0 | 1.4 |

Käufe | 33’500 | 120.8 | 4.0 |

Verkäufe | –12’499 | 110.4 | –1.3 |

Bestand 31.12.2024 | 34’407 | 120.3 | 4.1 |

Das Aktienkapital der SFS Group AG bildet das Konzernaktienkapital. Eigene Aktien werden zu Anschaffungskosten bewertet und als Minusposten im Eigenkapital ausgewiesen. Mehr- oder Mindererlöse aus der Veräusserung von eigenen Aktien werden direkt mit den Kapitalreserven verrechnet. Per 31. Dezember 2024 halten die Gruppengesellschaften 34’407 Aktien (Vj. 13’406) sowie die SFS Pensionskasse und Patronale Stiftung 4’025 Aktien (Vj. 2’550) der SFS Group AG.

Es bestehen keinerlei Rückkaufsverpflichtungen im Zusammenhang mit der Veräusserung von eigenen Aktien.

Devisenterminkontrakte 2024 | Kontraktwerte | Marktwert | ||||

CHF | EUR | USD | CNY | JPY | CHF | |

EUR Verkauf/CHF Kauf | 41.1 | –44.2 | –0.2 | |||

USD Verkauf/CNY Kauf | –36.9 | 260.1 | –1.0 | |||

USD Verkauf/JPY Kauf | –0.2 | 27.7 | 0.0 | |||

Sonstige derivative Finanzinstrumente 2024 | ||||||

Cross-Currency-Swap EUR Verkauf/CHF Kauf | 250.0 | –238.4 | 26.8 | |||

Cross-Currency-Swap EUR Verkauf/CHF Kauf | 150.0 | –143.0 | 20.4 | |||

Devisenterminkontrakte 2023 | Kontraktwerte | Marktwert | ||||

CHF | EUR | USD | CNY | JPY | CHF | |

EUR Verkauf/CHF Kauf | 54.1 | –57.1 | 1.7 | |||

CHF Verkauf/EUR Kauf (FX-Swap) | –2.1 | 2.2 | 0.0 | |||

USD Verkauf/CHF Kauf | 14.4 | –16.8 | 0.5 | |||

USD Verkauf/CNY Kauf | –39.8 | 277.8 | –0.2 | |||

Sonstige derivative Finanzinstrumente 2023 | ||||||

Cross-Currency-Swap EUR Verkauf/CHF Kauf | 250.0 | –238.4 | 30.5 | |||

Cross-Currency-Swap EUR Verkauf/CHF Kauf | 150.0 | –143.0 | 19.8 | |||

Die SFS Group kann derivative Finanzinstrumente zur Absicherung der operativen Geschäftstätigkeit und aus Finanztransaktionen resultierenden Zins- und Währungsrisiken einsetzen. Zur Währungsabsicherung werden insbesondere Cash Flow Hedges verwendet. Die Erfassung erfolgt zu aktuellen Marktwerten über das Eigenkapital, um die Volatilität in der Erfolgsrechnung zu reduzieren. Sobald das abgesicherte Grundgeschäft erfolgswirksam ist, wird die Wertschwankung des Absicherungsgeschäfts in der Erfolgsrechnung erfasst. Derivate wurden im aktuellen und vergangenen Geschäftsjahr ausschliesslich zum Zweck der Währungsabsicherung gehalten.

Die SFS Group kann derivative Finanzinstrumente zur Absicherung von Investitionen in ausländische Geschäftsbetriebe einsetzen. Wertschwankungen von Sicherungsinstrumenten zur Absicherung von Investitionen in ausländische Geschäftsbetriebe (Net Investment Hedges) werden im Eigenkapital erfasst und bei Veräusserung der ausländischen Geschäftsbetriebe erfolgswirksam aufgelöst. Im Zusammenhang mit der Finanzierung der Akquisition der Hoffmann SE in 2022 und der damit verbundenen Ausgabe von zwei Anleihen mit einem Gesamtvolumen von CHF 400 Mio. (vgl. Note 4.3) hat die SFS Group zwei Cross-Currency-Swaps (CHF/EUR) mit identischem Volumen und Laufzeiten abgeschlossen. Die Cross-Currency-Swaps dienen zur Absicherung von Fremdwährungsrisiken aus der Umrechnung der Abschlüsse von ausländischen Tochtergesellschaften in die Berichtswährung des Konzerns.

Bilanz | Erfolgsrechnung | ||||

Einheit | 2024 | 2023 | 2024 | 2023 | |

China | CNY 100 | 12.411 | 11.795 | 12.235 | 12.702 |

EU | EUR 1 | 0.941 | 0.926 | 0.953 | 0.972 |

Grossbritannien | GBP 1 | 1.135 | 1.066 | 1.125 | 1.117 |

USA | USD 1 | 0.906 | 0.838 | 0.881 | 0.899 |

Dieses Kapitel soll eine Übersicht zur Konzernstruktur vermitteln. Veränderungen und dazugehörende Detailinformationen werden dabei erläutert. Weiter werden Transaktionen mit nahestehenden Personen offengelegt.

Kauf von Unternehmen | 2024 | 2023 |

Flüssige Mittel | 5.0 | – |

Forderungen aus Lieferungen und Leistungen | 3.6 | – |

Vorräte | 3.5 | 1.0 |

Übriges Umlaufvermögen | 0.1 | – |

Sachanlagen | 1.0 | 0.3 |

Immaterielle Anlagen | 8.6 | – |

Übriges langfristiges Vermögen | 0.1 | 0.2 |

Kurzfristiges Fremdkapital | –3.6 | –0.1 |

Langfristiges Fremdkapital | –2.7 | – |

Erworbene Nettoaktiven | 15.6 | 1.4 |

Goodwill verrechnet mit Eigenkapital | 7.6 | 8.9 |

Kaufpreis inklusive Akquisitionskosten | 23.2 | 10.3 |

Akquirierte Flüssige Mittel | –5.0 | – |

Aufgeschobene und andere nicht liquiditätswirksame Kaufpreisbestandteile | –1.0 | – |

Bedingte Kaufpreisbestandteile (Earn-out) | –0.1 | – |

Ausweis in Geldflussrechnung | 17.1 | 10.3 |

2024

Die SFS Group akquirierte per 1. Mai 2024 Etanco S.A.U., einen spanischen Fachhändler von Verbindungselementen, Befestigern und weiteren Produkten für die Gebäudehülle. Die Übernahme von Etanco mit Sitz in Madrid (ES) stärkt die Positionierung des Segments Fastening Systems in Spanien und Portugal. Etanco erzielte 2024 einen Nettoumsatz von CHF 2.9 Mio., wovon CHF 1.6 Mio. in die konsolidierte Erfolgsrechnung eingeflossen sind. Es existieren keine Vertragsklauseln betreffend nachträglichen Kaufpreisanpassungen (Earn-out).

Per 1. Oktober 2024 erwarb die SFS Group 100% der EPRO D.O.O., einem führenden, langjährigen Vertriebspartner hochwertiger Produkte für Anwendungen an der Gebäudehülle in Slowenien. EPRO ist Teil des Segments Fastening Systems. Das Unternehmen mit Sitz in Ljubljana (SI) erwirtschaftete 2024 einen Nettoumsatz von CHF 3.6 Mio., wovon CHF 0.9 Mio. in die konsolidierte Erfolgsrechnung eingeflossen sind. Es existieren Vertragsklauseln betreffend nachträglichen Kaufpreisanpassungen (Earn-out) abhängig vom erzielten EBIT der Gesellschaft 2025.

Die SFS Group übernahm per 1. November 2024 Pro Fastening Systems Inc. (PFS). Das Unternehmen ist ein etablierter Fachhändler von Befestigern und Abdichtungen für die gewerbliche Bauindustrie und den industriellen Leichtbau. PFS wird organisatorisch ins Segment Fastening Systems eingegliedert. Das Unternehmen mit Sitz in Arlington Heights (USA) erzielte 2024 einen Nettoumsatz von CHF 24.1 Mio., wovon CHF 3.0 Mio. in die konsolidierte Erfolgsrechnung eingeflossen sind. Es existieren keine Vertragsklauseln betreffend nachträglichen Kaufpreisanpassungen (Earn-out).

2023

Per 1. Juli 2023 wurden im Rahmen eines Asset Deals die Aktiven des Geschäfts mit Befestigern und weiteren Produkten der Connective Systems & Supply, Inc. (CSS) übernommen. Der erworbene Geschäftsbereich des Unternehmens mit Sitz in Denver (USA) wird als integrierter Bestandteil innerhalb der Triangle Fastener Corporation, Inc. (TFC) weitergeführt. CSS realisierte in diesem Geschäftsbereich im Jahr 2022 mit rund 20 Mitarbeitenden einen Umsatz von USD 15 Mio. Es existieren keine Vertragsklauseln betreffend nachträglichen Kaufpreisanpassungen (Earn-out).

Tochtergesellschaften

Beteiligungsquote in % | Grundkapital in Lokalwährung 1’000 | ||||||

Land | Sitz | Name der Gesellschaft | 2024 | 2023 | Währung | Tätigkeiten | |

Belgien | Borne (NL) | Hoffmann Quality Tools B.V. | 100.0 | 100.0 | EUR | n/a | V |

Kapellen | SFS Group Belgium B.V. | 100.0 | – | EUR | 20 | V | |

China | Nantong | Unisteel Technology (China) Co., Ltd. | 100.0 | 100.0 | CNY | 796’293 | V, P |

Shanghai | SFS Group (Shanghai) Co., Ltd. | 100.0 | 100.0 | CNY | 708 | DL | |

Hoffmann Quality Tools Trading Co., Ltd. | 100.0 | 100.0 | CNY | 77’069 | V | ||

Costa Rica | La Aurora Heredia | Tegra Medical Costa Rica S.A. | 100.0 | 100.0 | CRC | 1 | V, P |

Deutschland | Achim | Hoffmann GmbH | 100.0 | 100.0 | EUR | 512 | V |

Essen | Hoffmann Essen Qualitätswerkzeuge GmbH | 100.0 | 100.0 | EUR | 100 | V | |

Frankfurt | Atrium 296. Europäische VV SE | 100.0 | – | EUR | 120 | V | |

Göppingen | Hoffmann Göppingen Qualitätswerkzeuge GmbH | 100.0 | 100.0 | EUR | 30 | V | |

München | Hoffmann Auslands-Beteiligungs GmbH | 100.0 | 100.0 | EUR | 25 | H | |

Hoffmann Engineering Services GmbH | 100.0 | 100.0 | EUR | 25 | DL | ||

Hoffmann Group Immobilien GmbH | 100.0 | 100.0 | EUR | 25 | DL | ||

Hoffmann GmbH Qualitätswerkzeuge | 100.0 | 100.0 | EUR | 512 | V | ||

Hoffmann SE | 100.0 | 100.0 | EUR | 2’550 | H, DL | ||

Hoffmann IT & General Services GmbH | 100.0 | 100.0 | EUR | 25 | DL | ||

Hoffmann Group System GmbH | 100.0 | 100.0 | EUR | 100 | DL | ||

Proserve Vertriebs- und Beratungs GmbH | 100.0 | 100.0 | EUR | 26 | H | ||

Simple System GmbH | 100.0 | 100.0 | EUR | 26 | V | ||

Nürnberg | Hoffmann Nürnberg GmbH Qualitätswerkzeuge | 100.0 | 100.0 | EUR | 625 | V | |

Hoffmann Supply Chain GmbH | – | 100.0 | EUR | 75 | DL | ||

Hoffmann Supply Chain GmbH & Co. KG (vormals Hoffmann Supply Management GmbH & Co. KG) | 100.0 | 100.0 | EUR | 75 | DL | ||

Supply Chain Verwaltungs GmbH | 100.0 | 100.0 | EUR | 25 | DL | ||

Oberursel | SFS Group Germany GmbH | 100.0 | 100.0 | EUR | 5’000 | V, P | |

Reutlingen | Garant Productions GmbH | 100.0 | 100.0 | EUR | 25 | P | |

Schramberg | Ludwig Hettich Holding GmbH & Co. KG | 51.0 | 51.0 | EUR | 2’500 | H | |

Ludwig Hettich Verwaltungs-GmbH | 51.0 | 51.0 | EUR | 26 | H | ||

HECO Schrauben GmbH & Co. KG | 51.0 | 51.0 | EUR | 1’230 | V, P | ||

Dänemark | Kopenhagen | Hoffmann Danmark ApS | 100.0 | 100.0 | DKK | 125 | V |

Roskilde | Jevith A/S | 100.0 | 100.0 | DKK | 500 | V | |

Estland | Tallinn | SFS Group Finland Oy Eesti Filiaal | 100.0 | 100.0 | EUR | n/a | V |

Finnland | Nummela | SFS Group Finland Oy | 100.0 | 100.0 | EUR | 84 | V |

Frankreich | Drusenheim | Hoffmann France SAS | 100.0 | 100.0 | EUR | 500 | V |

Saint-Projet | HECO France Sarl | 51.0 | 51.0 | EUR | 8 | V | |

Valence | SFS Group SAS | 100.0 | 100.0 | EUR | 3’078 | V, P | |

Grossbritannien | Leeds | SFS Group Fastening Technology Ltd. | 100.0 | 100.0 | GBP | 2’000 | V, P |

London | Hoffmann UK Quality Tools Ltd. | 100.0 | 100.0 | GBP | 5’973 | V | |

Indien | Pune | Hoffmann Quality Tools India Pvt. Ltd. | 100.0 | 100.0 | INR | 528’750 | V |

SFS Group India Pvt. Ltd. | 99.7 | 99.7 | INR | 46’654 | V, P | ||

Italien | Pordenone | SFS Group Italy S.r.l. unipersonale | 100.0 | 100.0 | EUR | 10’000 | V, P |

Vigonza | Hoffmann Italia S.p.A. | 100.0 | 100.0 | EUR | 500 | V | |

Kanada | Dundas | SFS Group Canada Inc. | 100.0 | 100.0 | CAD | 4’000 | V, P |

Malaysia | Johor Bahru | Unisteel Technology (M) Sdn Bhd | 100.0 | 100.0 | USD | 1’372 | V, P |

Subang Jaya | Hoffmann Quality Tools (Malaysia) Sdn Bhd | 100.0 | 100.0 | MYR | 16’024 | V | |

Mexiko | Puebla | Hoffmann Quality Tools Mexico S. de R.L. de C.V. | 100.0 | 100.0 | MXN | 9’150 | V |

Querétaro | SFS Group Fastening Technology Mexico S.A. | 100.0 | 100.0 | MXN | 50 | V | |

Niederlande | Borne | Hoffmann Quality Tools B.V. | 100.0 | 100.0 | EUR | 37 | V |

Helmond | SFS Group the Netherlands B.V. | 100.0 | 100.0 | EUR | 18 | V, P | |

Norwegen | Frogner | SFS Group Norway AS | 100.0 | 100.0 | NOK | 2’030 | V |

Österreich | Brunn am Gebirge | SFS Group Germany GmbH, Zweigniederlassung Brunn am Gebirge | 100.0 | – | EUR | n/a | V |

Korneuburg | SFS Group Austria GmbH | 100.0 | 100.0 | EUR | 146 | V, P | |

Zell am Moos | Hoffmann Austria Qualitätswerkzeuge GmbH | 100.0 | 100.0 | EUR | 35 | V | |

Polen | Poznan | SFS Group Sp. z o.o. | 100.0 | 100.0 | PLN | 11’937 | V |

Portugal | Lissabon | Hoffmann Iberia Quality Tools S.L. | 100.0 | 100.0 | EUR | n/a | V |

Malveira | SFS Group Fastening Technology (Iberica), S.A.U. Sucursal em Portugal | 100.0 | 100.0 | EUR | n/a | V | |

Rumänien | Bukarest | Hoffmann Industrial Tools S.R.L. | 100.0 | 100.0 | RON | 10 | V |

Campia Turzii | HECO Schrauben S.r.l. | 51.0 | 51.0 | RON | 37’582 | P | |

Schweden | Strängnäs | SFS Group Sweden AB | 100.0 | 100.0 | SEK | 200 | V, P |

Schweiz | Emmenbrücke, Gemeinde Emmen | Allchemet AG | 100.0 | 100.0 | CHF | 340 | V |

Hallau | Stamm AG | 100.0 | 100.0 | CHF | 500 | V, P | |

Heerbrugg, Gemeinde Widnau | SFS Group International AG | 100.0 | 100.0 | CHF | 5’400 | H | |

SFS Group Schweiz AG | 100.0 | 100.0 | CHF | 12’550 | V, P, DL | ||

Singapur | Singapur | Hoffmann Quality Tools Asia Pacific Pte. Ltd. | 100.0 | 100.0 | SGD | 12’865 | V |

Unisteel Technology Limited | 100.0 | 100.0 | USD | 340’443 | V | ||

Slowakei | Bratislava | Hoffmann Qualitätswerkzeuge SK s.r.o. | 100.0 | 100.0 | EUR | 7 | V |

Slowenien | Ljubljana | EPRO D.O.O. | 100.0 | – | EUR | 14 | V |

Hoffmann kvalitetna orodja d.o.o. | 100.0 | 100.0 | EUR | 500 | V | ||

Spanien | Madrid | Etanco S.A.U. | 100.0 | – | EUR | 301 | V |

Hoffmann Iberia Quality Tools S.L. | 100.0 | 100.0 | EUR | 50 | V | ||

Sondika- Bizkaia | SFS Group Fastening Technology (Iberica), S.A.U. | 100.0 | 100.0 | EUR | 975 | V | |

Taiwan | Kaohsiung | Unisteel Technology Limited Taiwan Branch | 100.0 | 100.0 | NTD | n/a | DL |

Tschechische Republik | Ejpovice | Hoffmann Qualitätswerkzeuge CZ s.r.o. | 100.0 | 100.0 | CZK | 100 | V |

Turnov | SFS Group CZ s.r.o. | 100.0 | 100.0 | CZK | 205’000 | V, P | |

Türkei | Torbali-Izmir | SFS Group TR San. ve Tic. A.Ş. | 95.1 | 95.1 | TRY | 23’109 | V, P |

SFS Group Pazarlama A.S. | 95.1 | 95.1 | TRY | 100 | V | ||

Ungarn | Budapest | Hoffmann Hungary Quality Tools Kft. | 100.0 | 100.0 | HUF | 3’000 | V |

Janossomorja | SFS Group Hungary Kft. | 100.0 | 100.0 | HUF | 412’500 | V, P | |

USA | Arlington Heights, IL | Pro Fastening Systems Inc. | 100.0 | – | USD | 5 | V |

Franklin, MA | Tegra Medical, LLC | 100.0 | 100.0 | USD | 137’839 | V, P | |

Tegra Medical CR, LLC | 100.0 | 100.0 | USD | – | H | ||

Knoxville, TN | Hoffmann Quality Tools USA, Inc. | 100.0 | 100.0 | USD | 6’000 | V | |

Pittsburgh, PA | Triangle Fastener Corporation | 100.0 | 100.0 | USD | 1 | V | |

Watertown, CT | Truelove & Maclean, Inc. | 100.0 | 100.0 | USD | 1 | V, P | |

Wyomissing, PA | SFS Group USA, Inc. | 100.0 | 100.0 | USD | 37’750 | V, P | |

DL = Dienstleistungen, P = Produktion, V = Vertrieb, H = Holding, L = in Liquidation

Der Abschlussstichtag aller Gesellschaften, ausser der Hoffmann Quality Tools India Pvt. Ltd., ist der 31. Dezember.

2024

Die SFS Group Belgium B.V. wurde mit einem Grundkapital von EUR 0.02 Mio. gegründet. Die SFS Group Germany GmbH, Zweigniederlassung Brunn am Gebirge, wurde errichtet. Die Atrium 296. Europäische VV SE wurde mit einem Grundkapital von EUR 0.12 Mio. gegründet.

Die Hoffmann Supply Chain GmbH wurde mit der Hoffmann Supply Chain GmbH & Co. KG verschmolzen.

2023

Die Hoffmann Asset Management GmbH wurde in Supply Chain Verwaltungs GmbH umbenannt. Die SFS intec Oy wurde in SFS Group Finland Oy umbenannt. Die SFS intec S.r.l. unipersonale wurde in SFS Group Italy S.r.l. unipersonale umbenannt. Die SFS intec, Inc. wurde in SFS Group Canada Inc. umbenannt. Die Guardian B.V. wurde in SFS Group the Netherlands B.V. umbenannt. Die SFS intec Baglanti Teknolojileri Sanayi ve Ticaret A.S. wurde in SFS Group TR San. ve Tic. A.Ş. umbenannt.

Die GESIPA Blindniettechnik GmbH wurde mit der SFS Group Germany GmbH verschmolzen. Die Simple System SAS wurde mit der Simple System GmbH verschmolzen. Die Unisteel Fastening Systems (Shanghai) Co., Ltd. wurde mit der Unisteel Technology (China) Co., Ltd. verschmolzen.

Die Hoffmann Supply Management GmbH & Co. KG wurde mit einem Grundkapital von EUR 0.075 Mio. gegründet.

Gemeinschaftsunternehmen

Kapital- und Stimmanteil in % | Grundkapital in 1’000 | ||||||

Land | Sitz | Name der Gesellschaft | 2024 | 2023 | Währung | Tätigkeit | |

China | Tianjin | Sunil SFS intec Automotive Parts (Tianjin) Co., Ltd. | 50.0 | 50.0 | CNY | 212’483 | V, P |

Die SFS Group führt Transaktionen mit Nahestehenden grundsätzlich zu marktüblichen Konditionen aus.

Geschäftliche Beziehungen mit nahestehenden Personen

Mit Organmitgliedern bzw. Mitgliedern der Geschäftsleitung sowie ihnen nahestehenden Unternehmen bestehen folgende geschäftliche Beziehungen:

2024 | 2023 | |

Verkauf von Waren und Dienstleistungen | 2.9 | 3.0 |

Einkauf von Waren und Dienstleistungen | 1.1 | 1.2 |

Forderungen | 0.2 | 0.2 |

Verbindlichkeiten | 0.1 | 0.1 |

Beim Verkauf von Waren und Dienstleistungen handelt es sich grösstenteils um Dienstleistungen im Bereich IT, HR und Finance an Unternehmen im Eigentum der Gründerfamilien.

Geschäftliche Beziehungen mit Vorsorgeeinrichtungen

Für die Führung der SFS Pensionskasse und der Patronalen Stiftung verrechnet die SFS Group Verwaltungskosten von gesamthaft CHF 0.6 Mio. (Vj. CHF 0.6 Mio.). Weitere geschäftliche Beziehungen der SFS Group mit der SFS Pensionskasse umfassen Aufwendungen von CHF 0.5 Mio. (Vj. CHF 0.3 Mio.).

Geschäftliche Beziehungen mit Assoziierten und Gemeinschaftsunternehmen

2024 | 2023 | |

Verkauf von Waren und Dienstleistungen | 2.0 | 0.5 |

Forderungen | 0.3 | 0.3 |

Bankgarantien | 8.4 | 11.1 |

Es sind keine Ereignisse nach dem Bilanzstichtag bekannt, die einen signifikanten Einfluss auf die Konzernrechnung des am 31. Dezember 2024 beendeten Geschäftsjahres haben.

Die vorliegende Konzernrechnung der SFS Group wurde vom Audit Committee und vom Verwaltungsrat am 6. März 2025 verabschiedet. Sie unterliegt der Genehmigung durch die Generalversammlung vom 30. April 2025.